Инструкция

Для того, что определить порядок использования кредитной карты, необходимо уточнить, как именно определяется грейс-период. Ведь на самом деле обещания, что кредитный лимит будет длится 50, 60 или 100 дней еще не означает, что вернуть деньги нужно будет в течение 50,60 или 100 дней, а не раньше.

По любой кредитной карте есть так называемый расчетный и платежный период. В расчетном периоде держатель карты тратит деньги, а в платежном рассчитывается по долгам. Смысл льготного периода в том, что можно расплатиться кредитными деньгами с использованием карты и не платить за это проценты и комиссии, только нужно успеть в отведенный банком срок.

Расчетный период определяется в каждом банке по-своему. Как правило, его длительность везде одинаковая - 30 дней, а вот точка отсчета - разная. Это может быть дата получения карты, первое число каждого месяца, либо дата первой операции (активации) по карте.

Затем начинается платежный период, в течение которого нужно погасить всю сумму задолженности. Если задолженность не будет погашена полностью, на всю сумму будут начислены проценты. Продолжительность платежного периода может составлять 20, 30 и даже 70 дней. Этот период в совокупности с тридцатью днями расчетного периода и составляет грейс-период в 50,60 или 100 дней.

После окончания первого месячного расчетного периода, начинается второй расчетный период. Его продолжительность также составляет 30 дней. При этом один и тот же месяц может быть и расчетным, и платежным. Например, у вас есть карта с лимитом 50 тыс.р. Вы оплатили картой покупки 1 января на сумму 20 тыс.р. Если льготный период установлен в пределах 55 дней, то погасить задолженность нужно до 25 февраля. При этом в феврале также можно совершить покупку в пределах кредитного лимита (30 тыс.р.). Но и эту сумму нужно успеть погасить до 25 февраля, иначе будут начислены проценты за пользование кредитными средствами.

Иногда в банках платежный период установлен фиксированным, например, 25 числа каждого месяца. Это значит, что, если вы потратили деньги 20 июня, то ваш льготный период будет составлять всего 5 дней. Задолженность надо будет погасить до 25 июня. Если же вы совершили покупку 26 июня, то у вас есть месяц на то, чтобы погасить задолженность.

Реже встречается схема льготного периода, при которой погасить задолженность нужно в течение 30 дней с момента покупки. Например, вы совершили покупку с использованием карты 30 июня, а вторую - 15 июля. Соответственно, до 30 июля вам нужно долг, а до 15 августа - второй.

Если вы не успеете погасить задолженность в течение льготного периода, вы должны гасить ее минимальными платежами. Их размер индивидуален для каждой кредитной карты. Это может быть 3%, 5% или 10%. Например, при задолженности 20 тыс.р. необходимо ежемесячно вносить от 600 до 2000 р. При несвоевременном внесении минимальных платежей банк могут наложить на заемщика штраф, а информация о просрочках передается в бюро кредитных историй.

Что такое льготный период

Всем привет, друзья! В последнее время заметно увеличился поток клиентов, которые интересуются кредитными продуктами. Уж и не знаю, с чем связан такой всплеск активности.

Причем почти все внимательно изучают основные условия кредитования и особенно интересуются грейс-периодом.

Такое условие действительно доступно для использования в некоторых продуктах. Сейчас подробнее расскажу вам, уважаемые читатели, что такое льготный период и в каких случаях можно им воспользоваться. Ведь это отличная возможность снизить платежи по кредиту. Приятного чтения!

Льготный период

Льготный период кредитования (Grace period) - это период, в течение которого вы можете бесплатно пользоваться кредитом, если успеете погасить Сумму полной задолженности.

Причем льготный период распространяется только на безналичные платежи (например, оплата в магазине). На операции по снятию наличных в банкомате или через кассу льготный период не распространяется.

Как работает льготный период кредитования

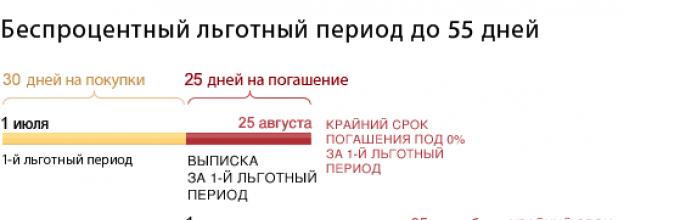

Общая продолжительность льготного периода кредитования может достигать 55 дней и включает в себя от 1 до 30 дней отчетного месяца (в зависимости от того, когда вы воспользовались картой), в конце которого формируется сумма задолженности по кредитной карте, плюс до 25 дней следующего месяца, в течение которого необходимо погасить указанную задолженность.

Пример: 1 июля Вы оплачиваете кредитной картой ЮниКредит Банка новый диван стоимостью 30 000 рублей.

1 августа Вы получаете ежемесячную выписку (Сведения за Расчетный период) по кредитной карте, в которой указана полная сумма Вашей задолженности 30 000 рублей, минимальный платеж и крайний срок внесения ежемесячного платежа (25 августа).

Предупреждение!

Погашая полную сумму задолженности 30,000 рублей по кредитной карте до 25 августа, Вы не платите процентов, начисленных за пользование кредитным лимитом. Таким образом, максимальный срок Льготного Периода Кредитования (Grace period) может составлять до 55 дней, в зависимости от даты, когда Вы воспользовались кредитной картой!

Если до 25 числа, каждого календарного месяца, следующего за расчетным, Вы не погашаете полную сумму задолженности, указанную в ежемесячной выписке, то проценты начисляются на всю сумму задолженности с момента ее возникновения.

источник: https://www.unicreditbank.ru/ru/popupeditpages/creditcards/grace-period-modal.html

Grace period

Льготный период (Grace period) – это временной промежуток, который отводится клиенту банком для беспроцентного пользования оформленным кредитом. В этот период кредитор не начисляет проценты за пользование заемными средствами.

Если к завершению Grace period заемщик успел рассчитаться с долгами, то никакой дополнительной платы с него не взимается.

Льготный период – это банковская услуга для пользователей кредитных карт, которая дает возможность пользоваться кредитом и не выплачивать проценты определенный промежуток времени.

Сущность и правила расчета льготного периода

Сегодня почти все банки устанавливают Grace period для пользователей кредитных карт. При этом на практике мало кто из потребителей представляет, в чем сущность льготного периода и как он считается. Почти в каждом банке свои особенности получения средств и проведения расчетных операций.

Внимание!

Срок льготного периода составляет от 50 до 200 дней. Здесь многое зависит от банка и его условий. В большей части финансовых учреждений России Grace period составляет 55 дней. Активация такой услуги происходит автоматически в случае оплаты картой за товары (услуги) или снятия наличных выше суммы личных средств на счете.

Есть банки, которые открывают Grace period только при безналичной оплате картой. Если же снимается наличность или же осуществляется перевод денежных средств на другие счета, то начисление процентов происходит с первого дня снятия средств.

Для большего удобства банк может разбивать льготный период (Grace period) на две части:

- Расчетный период (его продолжительность – один месяц). На протяжении этого времени пользователь карты может производить любые операции по личному и кредитному счету. При этом выписки из банка формируются, как правило, именно по этой статье затрат. Первый день расчетного периода может считаться по-разному. В одних банках за точку отсчета берется дата первой покупки, в других – дата выпуска карты, в-третьих – день формирования отчета по «пластику» и так далее. Но на практике почти во всех финансовых учреждениях отсчет начинается с первого дня месяца.

- Платежный период (от 20 до 25 дней). Этот «хвост» переносится на следующий месяц, в течение которого можно без начисления процентов произвести погашение задолженности. В итоге суммарная продолжительность льготного периода составляет 50–55 суток.

Для правильного пользования услугой, заемщик должен знать сущность расчета льготного периода в своем банке. Всего существует несколько методик:

Календарный месяц+. На сегодня эта методика применяется в большинстве российских банков (почти в 80%). Оплата кредитной картой может производиться в любой день месяца, и банку этот момент не принципиален. При этом льготный период включает в себя оставшиеся до завершения месяца дни (с момента покупки) и еще 20–25 дней входит в следующий отчетный месяц.

Сущность такого Grace period проста. Если покупка сделана первого числа месяца, то продолжительность льготного периода будет максимальной (50–55 дней). В это время можно постепенно погашать свои долги и не переживать за начисление процентов. Если же покупка или пользование услугой было совершено позже, то Grace period автоматически уменьшается.

Следовательно, если в банке-кредиторе используется именно такая схема расчета, то делать покупки и пользоваться кредитными средствами необходимо в первые дни месяца. В этом случае запас по времени для беспроцентного погашения займа будет максимальным.

Преимущество такого беспроцентного периода очевидно – это фиксация отчетной даты, что упрощает расчет завершения Grace period. После совершения покупки можно без проблем подсчитать, когда необходимо закрыть долги полностью до начисления процентов.

Недостатков здесь больше:

- пользоваться льготным периодом можно только в том случае, если задолженность перед банком погашена на 100%. Если же в течение льготного периода выплачена лишь часть средств, то процент будет начисляться за весь период начиная с момента оформления займа (совершения покупки). Достаточно на один день просрочить льготный период, как в силу вступают стандартные условия со штрафами, пеней и высокими процентами;

- минимальный платеж по карте нужно вносить в оговоренные сроки. При этом делать это необходимо вовремя.

Фиксированный период. Такой вариант Grace period часто устанавливается банками для недорогих кредитных карт с небольшим лимитом на счете. Схема расчета проста. Для каждой покупки предполагается фиксированный льготный период, который, как правило, не превышает одного месяца.

Преимущества:

- можно снимать деньги с карты в любой день месяца. Отсчет Grace period всегда начинается с момента совершения покупки, а его продолжительность не меняется;

- у каждой покупки может быть свой льготный период. Для одних товаров или услуг – меньше, а для других – больше. Этот момент необходимо заблаговременно уточнять в банке.

Недостатки:

- в большинстве случаев фиксированный льготный период имеет меньшую продолжительность, что накладывает определенные ограничения на клиентов;

- если в льготный период не выплатить все долги, то процент будет начислен на всю сумму с момента совершения покупки;

- заемщик должен лично держать под контролем дату завершения действия беспроцентного периода. В противном случае высока вероятность просрочки.

Календарный месяц «плюс» следующий . Такая схема считается наиболее удобной для заемщиков. Но на практике российские банки ее почти не применяют. Как правило, Grace period по такой схеме наибольший и составляет 60 дней.

Совет!

При этом кредитор вносит в счет льготного периода все оставшиеся дни с момента совершения покупки и добавляет весь календарный месяц. Главное – это не забыть дату, когда необходимо полностью покрыть свои долги.

Преимущества:

- получение в распоряжение максимального льготного периода, за который можно успеть рассчитаться с долгами;

- невозможность забыть о дате, когда необходимо произвести полную выплату. Как правило, последнее число месяца запоминается проще, чем любая другая дата. В крайнем случае, можно установить напоминание на телефоне, которое сообщит о приближении дня «Х».

Недостаток только один. До момента полной выплаты задолженности за прошлый месяц Grace period на будущие покупки уже не распространяется.

День первой покупки в кредит «плюс». Есть банки, где льготный период немного смещается по времени и начинает работать не со дня совершения операций по кредитке, а с момента проведения сделки по карте (использования кредитных средств).

Преимущества:

- возможность совершать покупки (пользоваться услугами) в любой день месяца, не задумываясь о возможном изменении размера Grace period. Если льготный период составляет 55 дней, то он в любом случае таковым и останется, вне зависимости ото дня пользования кредитными средствами;

- с момента совершения первой сделки с кредитными средствами активируется льготный период. С этого дня можно совершать любые покупки. Главное – своевременно погасить свои долги по истечении беспроцентного срока.

Недостатки:

- до момента погашения долгов по одному льготному периоду воспользоваться этой услугой снова не получится;

- даты завершения беспроцентного срока каждый раз отличаются;

- если льготный период имеет большой срок, то банк может обязать клиента делать ежемесячный платеж.

Дата формирования отчета «плюс». Здесь беспроцентный период во многом зависит от даты, когда была сформирована выписка клиенту. В этом случае к дате просто прибавляется 20–25 дней. В этот период имеющиеся долги можно гасить, не оглядываясь на проценты.

Преимущества:

- на руках у заемщика всегда есть напоминание в письменном виде с датой конечного погашения беспроцентного займа. При желании сумму, установленную в выписке можно оспорить на протяжении месяца с момента выдачи;

- если воспользоваться займом в первые дни после получения выписки, то льготный период будет максимальным.

Недостаток один. Если заемщик по какой-либо причине не получил выписку, то можно с легкостью забыть дату совершения платежа.

Преимущества и недостатки льготного периода

С учетом особенностей и условий беспроцентного периода, можно выделить несколько преимуществ и недостатков такой услуги.

Преимущества льготного периода:

Наличие бонусной системы. Пользователи кредитных карт с Grace period могут экономить средства при совершении покупок в торговых точках, которые заключили договор с банком. В некоторых случаях на счет может возвращаться до 5–10% от стоимости покупки.

Предупреждение!

Быстрое решение проблемы. При наличии острой потребности в средствах, когда остается несколько дней до зарплаты, можно воспользоваться услугой, а после получения заработной платы рассчитаться с банком. В этом случае дополнительные расходы исключены.

Возобновляемость услуги. В случае если долги по прошлому беспроцентному периоду погашены, то открывается новый доступ к услуге.

Простота оформления. Для получения каждого нового займа не нужно собирать справки о доходах и документы. Вся процедура оформления проводится один раз. При этом нет необходимости посещать банк – можно просто пользоваться кредиткой по своему усмотрению.

Недостатки льготного периода:

- Сложность расчета. В некоторых случаях весьма сложно разобраться с тонкостями Grace period банка. Вот почему эти вопросы желательно согласовывать заранее.

- При снятии наличности в банкомате обязательно взимается определенный процент, который порой существенно “бьет” по карману..

- Ежегодная оплата за обслуживание кредитки со льготным периодом в большинстве банков обязательна.

- В случае просрочки Grace period приходится выплачивать полный объем процентов и с учетом всей суммы займа.

источник: https://utmagazine.ru/posts/10723-lgotnyy-period

Преимущества льготного периода

Льготный период кредитования – это промежуток времени, в течение которого вы можете воспользоваться кредитными средствами банка без уплаты процентов по ним при условии полного погашения задолженности до окончания действия периода.

Льготный период кредитных карт СМП Банка распространяется на все операции, включая снятие наличных, и действует с первого числа месяца образования задолженности, его общая продолжительность зависит от даты совершения первой покупки и может достигать 55 дней.

- 5 июня - вы покупаете холодильник с использованием карты СМП Банка с лимитом овердрафта с льготным периодом.

- 18 июня - снимаете деньги в банкомате.

- 10 июля - оплачиваете подарок другу в честь его дня рождения. В этом случае ваш льготный период начинается с 1 июня (а не с даты любой из покупок) и включает в себя все траты по карте в период с 1 июня до 25 июля (включительно). До даты окончания указанного льготного периода вам нужно погасить образовавшуюся задолженность, чтобы не платить проценты по кредиту.

- 25 июля - вы полностью погашаете свою задолженность.

- 28 июля - оплачиваете картой покупки в продуктовом магазине.

Тогда ваш новый льготный период начнется с 1 июля и продлится до 24 августа (включительно). В случае если до 31 июля вы внесете на карту сумму, потраченную 28 июля на продукты, то для всех покупок, совершенных в августе, будет действовать льготный период с 1 августа до 24 сентября (включительно).

Если до 25 июля вы погашаете полную сумму задолженности, то вы не платите никаких процентов за пользование лимитом овердрафта. Если нет, то проценты начисляются в обычном режиме на всю сумму задолженности с момента ее возникновения.

Будьте внимательны! Воспользоваться новым льготным периодом можно после полного погашения всей образовавшейся задолженности и не ранее чем через сутки после погашения.

источник: https://smpbank.ru/ru/private/paycards/grace-period/

Что такое льготный период кредитования?

Льготный период кредитования (Grace period) - это период, в течение которого Вы можете бесплатно пользоваться кредитом в форме овердрафта, при условии погашения всей суммы задолженности (полного платежа).

Внимание!

Действие льготного периода кредитования распространяется на все операции, совершаемые клиентом с использованием банковской карты: снятие наличных, оплату покупок в магазинах.

В Банке ЗЕНИТ льготный период кредитования составляет до 50 дней: календарный месяц, в течение которого клиент пользуется предоставленным овердрафтом (отчетный период), и 20 календарных дней следующего месяца (платежный период), в течение которых клиент обязан погасить обязательные платежи либо внести полный платеж, чтобы иметь возможность воспользоваться льготным периодом кредитования.

Как работает?

В начале каждого месяца на указанный Вами адрес Банк ЗЕНИТ направляет выписку, в которой отображена информация за последний календарный месяц пользования картой:

- информация об операциях, совершенных с использованием карты;

- сумма полного платежа;

- сумма обязательного платежа;

- период, в течение которого Вы обязаны погасить задолженность.

Таким образом, погашая задолженность, Вы сами можете выбрать один из следующих вариантов: полностью погасить задолженность и воспользоваться льготным периодом кредитования либо ежемесячно гасить только обязательные платежи, при этом на сумму задолженности Банком будут начисляться проценты.

Обязательные платежи – это подлежащие обязательному погашению в платежный период обязательства клиента, включающие в себя:

- минимальный платеж (3 % от суммы предоставленного овердрафта),

- проценты за пользование овердрафтом, а также комиссии по операциям, совершенным с использованием карт (при их наличии).

Полный платеж – это сумма обязательных платежей и оставшейся задолженности Клиента по основному долгу по состоянию на первое число месяца, следующего за отчетным периодом.

Пример

20.10. Клиент снимает в банкомате Банка наличные денежные средства в размере 5 000 рублей за счет предоставленного Банком Лимита овердрафта (операция снятия наличных). Комиссия за проведение указанной операции составляет 150 руб и также удерживается за счёт Лимита овердрафта.

26.10. Клиент оплатил телевизор стоимостью 20 000 руб. за счет предоставленного Банком Лимита овердрафта с использованием Карты (оплата покупок).

Банк предоставляет Клиенту выписку за октябрь, в соответствии с которой:

- сумма задолженности клиента по Основному долгу по состоянию на 01.11 составляет 25 150 рублей,

- сумма обязательного платежа на 01.11 – 2 650 рублей,

- сумма полного платежа на 01.11 – 25 150 рублей.

15.11. Клиент перечисляет на СКС денежные средства в размере 25 150 рублей.

Таким образом, на сумму задолженности (25 000 руб.) распространяется Льготный период кредитования и клиент не уплачивает проценты за пользование овердрафтом, т.к. задолженность была полностью погашена до истечения Платежного периода – до 20.11.

источник: https://old.zenit.ru/rus/retail/bank_card/credit_card/chto_lgot_period/

Грейс период по кредитной карте — что это такое?

Бесплатный кредит – наверное, мечта любого. Как здорово взять у банка средства на некоторый срок, а потом их вернуть, не заплатив проценты! И, что более интересно, такое бывает – кредит может быть практически бесплатным. Как именно? С помощью использования льготного периода по кредитной карте.

Совет!

Льготный период кредитования- это период, в течение которого вы можете воспользоваться кредитными средствами бесплатно, не платя банку процентов по кредиту! Он может быть разным в разных банках, но обычно он составляет около 50 дней (например, в Сбербанке).

Как это работает? По итогам месяца вы получаете выписку по вашей кредитной карте. В выписке указана сумма задолженности по карте и дата, до которой необходимо произвести платеж. Как правило, период погашения задолженности составляет 20 дней с момента формирования выписки.

Чтобы не платить проценты за кредит, не позднее даты, указанной выписке, вам необходимо погасить задолженность по кредиту полностью.

Например, у вас отчет (выписка) по карте формируется каждое 1 число месяца. На 1 сентября ваш долг по кредитке был 0 руб. 2 сентября вы приобрели по карте ноутбук, заплатив 20 тыс. руб., потом 10 сентября вы оплатили по карте вечер в ресторане за 2,5 тыс. руб., а потом 20 сентября вы купили по кредитке билеты в театр за 3 тыс.руб.

Соответственно, на 1 окт. задолженность по вашей кредитной карте будет составлять 25,5 тыс. руб. Если вы погасите задолженность полностью, внеся до 20 окт. (т.е. до даты платежа, указанной в выписке – в течение 20 дней после) 25,5 тыс. руб. на кредитную карту, проценты на эту сумму долга начислены не будут.

В этом и есть смысл льготного периода – по сути, если вы потратите деньги с кредитки на следующий день после формирования выписки по карте, то вы сможете пользоваться ими бесплатно в течение льготного периода сроком до 50 дней: 30 дней в текущем месяце до следующей выписки плюс еще 20 дней до даты погашения.

Если же вы не сможете полностью погасить долг в нужную дату, – ничего страшного. Вы сможете внести минимальный платеж в погашение долга, а на оставшийся долг будут начисляться проценты за пользование кредитом.

В свою очередь минимальный платеж составит 10% от общей задолженности на отчетный период (в нашем случае на 1 октября) плюс начисленные проценты, и должен быть обязательно внесен до 20 октября.

Внимание!

Почему льготный период кредитования составляет ДО 50 дней? С даты получения карты (например, вы получили карту 1 сентября) начинает действовать период (отчетный период), в течение которого вы пользуетесь кредитными средствами, совершая покупки, и соответственно формируется задолженность по кредиту.

Сумма долга, сформированная в отчетном периоде (с 01 сентября по 30 сентября), подлежит уплате в течение следующих 20 дней (платежный период). Таким образом, если вы совершили покупку по карте в день ее получения, то максимальный период, когда вы можете не платить проценты по кредиту, составит 50 дней.

Если же вы впервые воспользовались кредитом, например, 15 сентября, то ваш льготный период составит 35 дней.

Таким образом, чем быстрее вы начнете пользоваться кредитной картой, тем больше будет период, в течение которого вы сможете не платить проценты, максимум 50 дней.

Чем удобен льготный период?

Бывает так, что в течение месяца возникают мелкие непредвиденные расходы, но ради них досрочно закрывать депозиты не хочется, либо же просто нет свободных средств. Стоит ли ради этого оформлять полноценный кредит? Вряд ли.

А вот когда кредитная карта со льготным периодом под рукой, вы легко сможете воспользоваться ею на нужную сумму, а потом все вернуть в пределах льготного периода, не выплачивая проценты за кредит.

Также, это выход, если вам вдруг задержали зарплату, либо вы по какой-то причине слишком рано потратили прошлую зарплату, а до новой еще далеко. Вы сможете «перехватить» нужную сумму с кредитки, а не бегать по соседям и знакомым с просьбами дать взаймы.

Используя средства с кредитной карты, вы сможете оплатить нужные расходы, продолжать отчисления в рамках вашего инвестиционного плана и многое другое. Если долг вернуть в течение льготного периода, это будет беспроцентный кредит!

Что нужно учесть?

Вы можете подумать, что это слишком хорошо, чтобы быть правдой: банк вам дает деньги абсолютно бесплатно. Есть несколько тонкостей, которые нужно учесть, чтобы грамотно использовать карты со льготным периодом:

Совет!

Уточните стоимость годового обслуживания карты, стоимость страхования карты и иные комиссии и платежи. Грубо говоря, посчитайте, во сколько вам обходится карта в год. Например, вы решили оформить кредитную карту MasterCard Standard в Сбербанке, годовое обслуживание составит 750 руб. в год.

Допустим, вам одобрили кредитный лимит 40 тыс. руб. Значит, если не пользоваться никакими дополнительными опциями по карте и платить по ней вовремя, и в среднем в месяц использовать до 40 тыс. руб. по карте, то стоимость этих средств составит для вас менее 2% в год. Попробуйте найти такой кредит.

Уточните, когда льготный период не применяется. Часто он не распространяется, если вы снимаете наличные с кредитной карты через отделение банка или банкомат, а не используете ее для безналичных расчетов.

Также льготный период часто не применяется в отношении ваших расходов на казино, на переводы с вашей кредитки на депозиты, покупкуа дорожных чеков, перечисления на электронные кошельки и т.д.

Иными словами, кредитная карта может вам послужить источником средств менее чем под 2% годовых, если вы грамотно пользуетесь льготным периодом кредитования.

источник: http://сайт/www.finprosto.ru/article/35

Что такое льготный период карты Альфа-Банка?

Для любого типа пластиковых кредитных карт предусмотрен беспроцентный период. Для кредитной карты Альфа-Банка действует специально отведённое время, в течение которого не начисляются проценты за пользование денежными средствами.

Он устанавливается в зависимости от типа выпущенной кредитки, и может составлять 60 или 100 дней. Для того, чтобы банк не начислил комиссию, кредитные средства необходимо вернуть в срок, который является льготным.

Кроме этого, для каждой карточки устанавливается платёжный период, который составляет 20 дней. В течение, которого необходимо выполнять кредитные обязательства - вносить минимальный платёж по карте.

Как определить льготный период

Не имеет значения, каким образом вы получили средства с карты – наличными или просто оплатили покупку, период распространяется на любые виды транзакций. После того, как клиент воспользовался деньгами, начиная со следующего дня, действует льготный период. Для того, чтобы рассчитывать на отсутствие процентов по карте, клиенту необходимо соблюдать следующие требования:

- В течение первого платёжного периода, зачислить на счёт минимальный ежемесячный взнос.

- В следующем периоде, разместить еще один минимальный ежемесячный платёж.

- До конца льготного периода Альфа-Банка, внести всю сумму полностью.

Минимальный платёж

Если клиент получил по карте большую сумму, нет необходимости возвращать её сразу целиком, достаточно внести небольшую часть – минимальный платёж. Его размер составляет всего 5% от общей использованной части средств.

Предупреждение!

Один раз в месяц, банк самостоятельно оповестит заёмщика о его размере через смс. Заёмщик может и самостоятельно узнать размер очередного платежа, если он имеет доступ к системе Альфа-Мобайл или Альфа-Клик.

Минимальный платёж будет сформирован автоматически, согласно полученным по кредитной карте средствам. Нет фиксированной величины, он будет индивидуален для каждого клиента.

Беспроцентный период 60 дней

Если для кредитной карты действует беспроцентный период Альфа-Банка в 60 дней, пользоваться средствами можно до 2-х месяцев без уплаты процентов. Но, для этого, клиенту необходимо будет внести два обязательных минимальный платежа в установленные сроки.

После того, как вся сумма заимствованных средств будет размещена на счету карты, льготным периодом можно воспользоваться снова.

Так, например, если клиент оформил кредитную карточку 3 сентября, расчётный период будет 20 числа того же месяца. При использовании карты 5 сентября льготный период начинается с 6-го числа и действует на протяжении 60 дней.

Для льготного использования, необходимо вносить минимальный платёж не позднее 20 сентября и 20 ноября соответственно. Только при соблюдении этих условий, ему гарантировано отсутствие процентов за пользование кредитом.

Грейс период в 100 дней

Для некоторых видов кредиток Альфа-Банка действует льготный период 100 дней. Суть использования та же, что и при периоде в 60 дней. Единственным отличием будет большее количество внесение минимальных платежей по карте – 3–4 в течение всего действия периода.

Данная услуга позволяет воспользоваться довольно крупной суммой, и не платить проценты за пользование денежными средствами. Указанная услуга доступна только для выделенной категории кредитных карт банка.

Способы наиболее выгодного использования

В Альфа-Банке, кредитной картой без процентов, можно использовать с максимальной выгодой для себя. Любому клиенту стоит учитывать, что при получении наличных с карты, придётся заплатить дополнительную комиссию банку, порядка 4–6% от полученной суммы. Тариф действует при получении наличных в терминалах компании.

Внимание!

При снятии средств в сторонних банкоматах будет начислена дополнительная комиссия, которая индивидуальна для каждого банка. При оплате же, товаров услуг в торговых точках или интернет магазинах данная комиссия не начисляется, что позволяет сэкономить свои средства и не переплачивать.

Для всех кобрендинговых, а также для классической кредитки Альфа-Банка предусмотрен беспроцентный период до 2-х месяцев. Для карточек 100 дней и Близнецы он составит 100 дней включительно. Причём не имеет значения тип оформленной карты:

- Стандарт.

- Голд.

- Платинум.

Валюта счёта так же не имеет значения. Получить льготный период можно для карточек, открытых как в рублях, так и в долларах и евро. Держатель пластика может воспользоваться средствами не только на территории РФ, но и в любой точке мира, при условии, что карта выпущена в иностранной валюте.

Почему это удобно

Карточка Альфа-Банк 100 дней без процентов позволяет совершать любые покупки просто, быстро и выгодно. Соблюдайте минимальные условия, и получайте лучшие предложения от компании. В любом случае, прежде, чем подписать договор на обслуживание.

Клиенту необходимо внимательно изучить все условия договора, и только после этого ставить подпись. Такие меры позволяют избежать неприятных ситуаций в дальнейшем.

Возобновлять льготный кредитный период можно сколько угодно раз. При полном исполнении обязательств, льготный период возобновляется, и им можно воспользоваться снова. Услуга максимально удобна для активных пользователей кредитки, и для тех, кому срочно потребовалась крупная сумма денег.

При грамотном планировании своих расходов, использование карты позволит совершать необходимые траты, без дополнительных комиссий.

Кредитные карты – довольно распространенная вещь, есть почти у каждого. Одним из важных параметров выбора является льготный период кредитования.

Что он собой представляет?

Льготный период - это специальный срок, когда заемщику предоставляются деньги банка на безвозмездной основе. Т.е. клиент совершает покупки, и оплачивает их кредиткой. И если он вернет деньги на счет в пределах этого срока, то платежей сверх долга банку ему платить будет не нужно.

Льготный период по кредитной карте считается с момента возникновения долга, и если не успеть оплатить задолженность до его окончания, то придется платить проценты за все дни пользования средствами банка.

Обычно средняя длительность беспроцентного срока по кредитке составляет около 50-60 дней .

Каждый банк определяет количество дней самостоятельно. Поэтому перед заключением договора с банком, заемщику нужно внимательно ознакомиться с условиями пользования кредитной картой.

Многим кажется, что схема расчета льготных периодов во всех банках одна и та же. Однако это ошибка. На самом деле в разных банках они рассчитывается по-своему. И знание схем расчета поможет заемщику выгодно пользоваться картой.

Как считать льготный период?

Первый нюанс, который стоит учитывать при пользовании кредитной картой - большинство банков предоставляет беспроцентный срок только на безналичные платежи . То есть можно оплатить картой покупку телефона или положить деньги на интернет, однако снять их в банкомате будет нельзя .

Вернее, при обналичивании средств со счета банк начнет начислять проценты с самого первого дня. Конечно, существуют исключения, например, Росбанк. Но все же следует быть осторожным.

Второй и самый важный момент - это расчет льготного периода. Здесь все обстоит сложнее и подводных камней может быть больше. Все зависит от схемы.

Минимальный/максимальный срок

Подобную схему использует огромное количество банков, например, ВТБ24, ЮниКредит и многие другие. По ней банк не определяет единого льготного периода для своих карт. Он может варьироваться в зависимости от расчетной даты. И в зависимости от нее на кредитной карте будут определяться минимальный и максимальный периоды.

Минимальный, как правило составляет 20-25 дней , а максимальный - до 55 . Получается заемщику нужно вернуть долг до 20-25 числа месяца, который следует за расчетным. Поэтому, чтобы посчитать льготный период нужно постоянно держать в голове определенную дату.

Выходит, если покупка совершается 1 октября, то долг без процентов можно погашать целых 55 дней, поскольку беспроцентный срок устанавливается до 25 ноября. В то время как, если расплатиться картой 28 октября, то беспроцентный срок существенно сократится. Ведь дата остается неизменной - 25 ноября.

Отсюда вывод : пользоваться кредитной картой при данной схеме выгоднее в начале месяца, но не в конце.

Отчет/выписка по счету

Второй вариант - льготный срок рассчитывается через 20-25 с момента формирования отчета. Такой схемой пользуется Сбербанк.

Рассчитать льготный период по кредитной карте в этом случае можно так: например, отчетная дата 7 число. В этот день банком формируется и отправляется выписка для заемщика. Если клиент совершает покупку 8 числа, то ему предоставляется большой грейс-период, потому как до 7 числа еще целый месяц и плюс еще 20-25 суток.

Первый платеж с карты

Считать льготный период по кредитной карте в соответствии с этой схемой надо с первого платежа по кредитке. Сам срок беспроцентного кредитования составляет, как правило, 50-60 дней, и он считается общим для всех покупок.

К примеру, заемщик приобрел холодильник 1 мая, а 12 он решил купить еще и микроволновую печь. Здесь льготный период длится до 29 июня при сроке 60 суток. Получается, вторая и последующие покупки входят в этот срок, и задолженность по всем ним необходимо погасить не позже 29 июня.

Фиксированный льготный период

Как правило, он длится 30 суток и действует для недорогих кредиток. Для каждой покупки формируется индивидуальный беспроцентный срок.

Разовое увеличение льготного периода

Некоторые банки для привлечения клиентов делают весьма щедрые ходы. Например, при открытии определенных карт дарят заемщику первый беспроцентный срок пользования в размере 150-200 дней.

Выбрать среди всего разнообразия схем весьма сложно. Поэтому для удобства пользователей на нашем сайте создан специализированный раздел по кредиткам с наиболее выгодным грейс-периодом.

В Сбербанке льготный период может составлять максимум 50 календарных дней . Именно столько вы можете не платить проценты за использование кредитных средств. Но следует учесть, что действовать ЛП будет только в случае, если вы заплатили картой за покупки либо услуги. Если же сняли деньги в кассе или банкомате, потратили их в казино или сделали перевод - проценты будут начисляться с первого дня в любом случае.

Итак, чтобы не платить проценты, нужно внести всю сумму платежа в течение грейс-периода. Многие думают, что отсчет 50-ти дней начинается с даты покупки. Но в случае со Сбербанком это не так. Как я уже говорила, 50 дней - это максимум. А вообще ЛП может составлять и 20, и 30, и 40 дней. Как же узнать, когда заканчивается его срок?

Когда вы получаете карту, вам выдается ПИН-конверт, на котором будет указана дата отчета. Это и будет началом льготного периода.

Например, на ПИН-конверте написано, что отчетный день по вашей кредитке - 5-ое число каждого месяца . Это означает, что 50 дней будут отсчитываться именно с этой даты: т.е. 30 (31) дней до следующего 5-ого числа (это называется отчетным периодом ) и плюс еще 20 дней (это период погашения ). Т.е. в нашем случае крайней датой погашения будет 25 число .

Получается, что ЛП может быть минимум 20 дней и максимум 50. Чтобы было понятней, рассмотрим несколько примеров. При этом не забываем, что наша дата отчета - 5-ое число.

Пример №1 : вы совершили покупку 7-ого июня. В этом случае у вас есть 28 дней до 5-ого июля плюс еще 20 дней (т.е. до 25 июля). Всего получается 48 дней льготного периода.

Пример №2: вы делаете покупку 26-ого июня. Соответственно, у вас остается 9 дней до 5-ого июля плюс 20 дней. Льготный период в этом случае будет 29 дней.

Получается, что совершать оплату с помощью карты Сбербанка лучше всего в начале отчетного периода, тогда льготный период будет максимально длинным.

Кроме вопросов о продолжительности льготного периода часто возникает вопрос о том, какую именно сумму следует погасить, чтобы не вылететь из льготного периода . Отвечаю: главное - внести сумму, потраченную в течение отчетного периода . Платежи, сделанные за покупки в период погашения, вносить необязательно! Они на ЛП не влияют.

Пример №3: 8 июня вы отоварились по карте в магазине на сумму 3 тыс. руб., 25 июня - на 1 тыс. руб., а 9 июля - еще на 2 тыс. руб. До даты платежа (т.е. до 25 июля), чтобы не вылететь из грейса, обязательно внести только 4 тыс. руб. (3 тыс. + 1 тыс.). Оставшиеся 2 тысячи вы можете заплатить до 25 августа (т.е. они попадают под следующий ЛП).

Кстати, сумма и крайняя дата платежа обязательно указываются еще и в ежемесячном отчете по карте. Есть два способа получения такого отчета :

1) личная явка владельца пластика по месту открытия счета (т.е. вам придется ежемесячно ходить в банк);

2) через Интернет на адрес электронной почты (что, мне кажется, гораздо удобней).

Первоначально способ указывается в заявлении на получение кредитки, но в дальнейшем его можно изменить. Для этого нужно обратиться в отделение, где была открыта карта, и написать соответствующую заявку.

В том случае, если операций по карте за месяц не было, отчет не формируется.

И не забывайте, что если вы не внесли всю задолженность до крайней даты погашения, то начисление процентов будет производиться на сумму фактической задолженности. Т.е. в следующем отчете в обязательный платеж будут кроме основного долга включены и проценты, начисленные со дня отражения операции на карт-счете.

Банки охотно кредитуют физических лиц. Продвигая свои кредитки, в их рекламе и для агитации людей они применяют неизменный способ: гарантируют, что с их помощью средствами можно безвозмездно распоряжаться 50, 60, а то и 200 дней. Этот промежуток времени называется льготным.

Действительно ли все так просто? Что такое льготный период по кредитной карте? Какие опасности подстерегают получившего этот «пластик» счастливчика?

Расчет

Расчетный период - это время, за которое человек расходует деньги, а банк эти суммы подсчитывает. Начинается он в одних финансовых организациях с выпуска кредитки, в других - с ее активации и длится обычно один месяц.

Дальше следует платежный - время для возмещения всех израсходованных средств. Обычно он равен 20 или 30 дней. Не стоит забывать, что не начисляются проценты за пользование деньгами только при возврате всей задолженности.

Так, общее число дней двух вышеуказанных интервалов - есть льготный период распоряжения деньгами на карточке. При не возврате картодержателем всех израсходованных в периоде расчета средств, банк начисляет проценты. По окончании льготного срока человек должен внести ежемесячный платеж (до 10%) и комиссию за пользование средствами.

За первым наступает следующий расчетный интервал. Стоит отметить, что его начало совпадает с началом первого этапа платежей. У владельца кредитки эти два периода действуют одновременно.

Некоторые тонкости

От длительности расчетно-платежного времени зависят особые моменты определения льготного периода и начисления процентов.

Рассмотрим пример

Допустим, человек активировал карточку первого августа, за месяц он истратил 15 тысяч. Банк подсчитает расход средств и проинформирует держателя карты с помощью смс. Не во всех банковских учреждениях есть такая услуга, тогда нужно самостоятельно позвонить в выпустившую кредитку организацию или заглянуть на ее сайт.

Далее отводится время для оплаты. Пусть оно равно 20-ти дням, т. е. завершится 21 сентября. В итоге льготное время — 51 день. Если человек не хочет переплачивать за распоряжение картой, к этой дате ему следует положить на нее 15 тыс. р. единовременно или частями.

Будем считать, что весь долг не погашен. Тогда к 21 сентября, нужно оплатить минимальную сумму, составляющую до 10% от истраченных 15 тыс. (пусть это 1 500 р.) и процент с них же. Величину платежа кредитор укажет в смс первого сентября.

Следующий месяц, по 1 октября - новый период расчета, в то же время длится платежный. Чтобы расчеты картой оказались бесплатными, нужно обязательно возместить все расходы с 1 августа по 21 сентября.

А обязательный платеж кредитор рассчитает по завершении второго этапа расчетов: 1 октября, в зависимости от суммы долга, равного: 15 000-1 500+5 000= 18 500 р. От нее кредитная организация определит взнос до 21-го числа - 1 850 р. плюс проценты. Дальше цикл ежемесячно повторяется.

Интереснее кажутся предложения банков со 100-дневным льготным интервалом.

Первый месяц: с 1 августа - расчетный период, затем платежный - до 10 ноября (70 дней), можно возместить потраченные 15 тыс. без уплаты процентов. А 5 тыс. р., израсходованные до 1 октября возвращать беспроцентно нужно не до 9 декабря (1 октября плюс 70 дней), а до 10 ноября (переплаты не будет только при погашении всего долга до конца беспроцентного срока).

Итак, проценты с первых 15 тыс. р. нужно заплатить по 9 декабря, но за все 100 дней, а с 5 тыс. - также за 100 дней и до того же срока. Так что такой льготный период по кредитной карте на практике реально действует только в начале ее использования или при полном покрытии долга по ней.

Первое приобретение

Пусть первое приобретение какой-то вещи - начало расчетов. Кредитку можно не использовать, пока не потребуется, что очень удобно владельцу.

Если карта получена 1 августа, а первое пользование ею произошло 25-го на сумму 15 тыс. р., конечной датой расчета будет 24 сентября (25-е плюс 30 дней), а платежа - 14 октября (25-е плюс 50 дней). Возмещению до этой даты подлежит 15 тыс. р. плюс израсходованная к этому времени сумма.

Конкретная дата

Есть кредитные организации, фиксирующие дни окончания расчетно-платежных сроков числами календаря, независимо ото дня выдачи и начала применения карточки. Часто кредитные организации определяют 1-е число месяца последним днем расчетов, 20 или 25 - платежей.

Так, получая карту 10 августа и расходуя 15 000 р. впервые 20-го, банк рассчитает долг первого числа следующего месяца, а к 20-му необходимо осуществить минимальный обязательный платеж либо полностью возместить расходы.

Сроки по традиционным картам некоторых банков приведены в таблице:

Правила пользования

Беспроцентный срок работает исключительно при операциях безналичного характера. При снятии наличных с кредитки взимается комиссия - 2-3% от суммы и процент, даже при условии выплаты долга до конца установленного срока.

Подписывая договор при оформлении карточки, нужно ознакомиться с перечнем платежей, которые нужно будет осуществлять периодически, например, снятия за информационные смс, за обслуживание счета и т. д.

Банки без уведомления и получения согласия владельца проводят списание средств на эти цели. Причем суммы облагаются комиссией так же, как и любые другие операции.

При погашении задолженности следует помнить, что дата оплаты долга — это момент зачисления на счет средств, а не фактического внесения на кредитку. «Идут» суммы от одного до трех дней при оплате с помощью банковских банкоматов, касс, терминалов.

Если перечисление производилось через почту или другие кредитные организации, то до зачисления требуется еще больше времени. Произвести оплату нужно заблаговременно, недотягивая до предельной даты.

Видео: Льготный период по кредитной карте:

Ежемесячно кредитная организация присылает держателю карты смс, где указывается сумма долга, обязательный ежемесячный платеж, доступный для расходования остаток.

Итак, кредитные карты с льготным периодом выгодно получать для осуществления исключительно безналичных платежей и при условии, что задолженность будет погашаться до окончания беспроцентного срока в полном объеме.