Введение

Государственное управление, которое осуществляется в соответствии с экономической политикой, избранной властью, играет ведущую, определяющую роль в формировании и развитии экономической структуры любого современного общества. Финансовый механизм – финансовая система общества, является одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное управление. Главным звеном этой системы является федеральный бюджет. Именно с помощью финансовой системы государство образует централизованные фонды денежных средств и воздействует на формирование децентрализованных фондов, предоставляя государственным органам возможность успешно выполнять возложенные на них функции.

Федеральный бюджет является главным средством мобилизации и расходования ресурсов государства и тем самым дает политической власти реальную возможность воздействовать на экономику, финансировать ее структурную перестройку, стимулировать развитие приоритетных секторов экономики, обеспечивать социальную поддержку наименее защищенным слоям населения.

Государственная деятельность: управленческая, военная, экономическая, социальная и другие функции государства – требует обеспечения финансированием. Наличие и преумножение доходной части федерального бюджета необходимо для успешной реализации финансовой политики государства, расширенного производство и удовлетворения других общественных потребностей. Именно поэтому значение доходов федерального бюджета сложно переоценить.

Целью данной работы является рассмотрение основ формирования доходов федерального бюджета, обоснование их роли и значения, разработка рекомендаций по решению существующих проблем по формированию доходной части федерального бюджета.

Для достижения поставленной цели необходимо решить следующие задачи:

1.Рассмотреть экономическую сущность, содержание доходов федерального бюджета;

2.Проанализировать состав и структуру доходов федерального бюджета, их динамику на примере нескольких лет;

3.На основе анализа выявить проблемы, связанные с формированием доходной части федерального бюджета, а также пути их решения.

Налоговые и неналоговые доходы федерального бюджета

Налоговые доходы федерального бюджета

Каждое государство для реализации присущих ему функций имеет доходы, которые представляют из себя денежные или материальные ресурсы, поступающие государству в процессе распределения или перераспределения национального дохода, национального богатства. Первоначально источниками доходов государства были личные повинности, военные добычи, натуральные подати и сборы, т.е. исторически во всем мире доходы государства складывались из натуральных доходов. По мере образования централизованных государств, появлявшихся на месте раздробленных феодальных княжеств, повинности феодалов постепенно заменяются на денежные налоги и сборы.

В настоящее время, аккумулируя налоги в бюджетном фонде, государство финансирует важнейшие направления жизни и деятельности как общества в целом, так и отдельных индивидуумов: здравоохранение, образование, культура и искусство, правоохранительная деятельность, государственное управление, инвестиционная деятельность в областях промышленности и сельского хозяйства и многое другое.

Налоговый кодекс РФ определяет налог как «обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований».

Налоги – категория комплексная, которая имеет экономическое и юридическое значения. Рассматривая категорию «налог» с экономической точки зрения, выделить его из состава других государственных изъятий и установить его отличие от сборов, пошлин и платежей достаточно сложно. Поэтому при определении экономической природы налога важнейшим критерием являются его сущность, принадлежность к финансово-бюджетной системе общества. Экономическая сущность налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами. Данные отношения объективно обусловлены и имеют специфическое общественное назначение – мобилизацию денежных средств в распоряжение государства.

Однако на практике решающее значение при определении категории «налог» приобретает именно его правовая интерпретация. Научное толкование содержания категории «налог» способствует правильному установлению норм и правил налогового законодательства стран, ограничивающих право плательщика на собственность, подлежащую отчуждению при налогообложении. Конкретными формами проявления категории «налог» являются виды налоговых платежей, установленных законодательными органами власти. С организационно-правовой стороны налог – это обязательный платеж, поступающий в бюджетный фонд в определенных законом размерах и в установленные сроки.

В настоящее время преобладает взгляд на налог как на способ реализации преимущественно фискальных интересов государства.

Налог обычно рассматривают как обязательный взнос в бюджет, взимаемый в соответствии с законом. Некоторые авторы при определении налога акцентируют свое внимание на фактах отчуждения собственности в пользу государства.

Налоговая система является одним из наиболее действенных инструментов экономической политики государства. С одной стороны, она обеспечивает формирование доходных источников бюджетов всех уровней. С другой стороны, меняя объемы изъятий финансовых ресурсов хозяйственных субъектов, государство влияет на экономическое поведение налогоплательщиков, реализуя тем самым регулирующую функцию налогов.

Как известно, налоги выполняют две главные функции – фискальную и регулирующую. Именно выполняемые функции позволяют определить роль налогов в экономике и их место в жизни общества.

Фискальная функция налогов обуславливает основное предназначение налогов, так как налоги в современных условиях являются основным способом привлечения доходов в бюджет государства, основой его благосостояния.

Современная налоговая система РФ введена в действия с 1 января 1992г. на основе Закона РФ «Об основах налоговой системы в РФ», принятого 27 декабря 1991г. Несовершенство этого Закона РФ связано было наряду с множеством ее недостатков, прежде всего с отсутствием единой законодательной и нормативной базы налогообложения. В целях разрешения сложившихся в налоговой системе проблем в Российской Федерации с 1января 1999 года введена часть первая НК РФ.

Огромное значение для формирования бюджета любого уровня имеют государственные доходы. Доходы представляют собой часть национального дохода страны, обращаемого через различные виды денежных поступлений в собственность государства с целью создания финансовой базы для осуществления задач и функций.

Источники и виды государственных доходов и назначение каждого их них определяются экономической и правовой системой страны.

Рассматривая понятие бюджета, нужно сказать, что бюджет занимает центральное место в финансовой системе любого государства, это имеющий силу закона финансовый план государства (роспись доходов и расходов) на текущий год.

Бюджетный кодекс РФ определяет бюджет как «форму образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления».

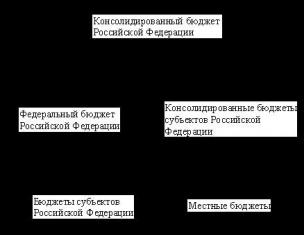

Бюджетная система – основанная на экономических отношениях и государственном устройстве РФ, регулируемая нормами права совокупность федерального бюджета, бюджетных субъектов РФ, местных бюджетов и бюджетов государственных внебюджетных фондов.

Согласно ст. 10 Бюджетного кодекса, бюджетная система Российской Федерации состоит из бюджетов следующих уровней:

Федерального бюджета и бюджетов государственных внебюджетных фондов;

Бюджетов субъектов РФ и бюджетов территориальных государственных внебюджетных фондов;

Местных бюджетов.

В России в настоящее время в структуре доходов федерального бюджета основная масса – налоговые доходы (свыше 60%) и меньшая часть, включая таможенные пошлины, - неналоговые, в том числе от продажи государственного имущества.

Таким образом, можно сделать вывод о том, что именно за счет налоговых поступлений государству удается удовлетворить различные потребности его граждан. Доля налоговых поступлений в центральных бюджетах развитых стран составляет 80-90%. В России по федеральному бюджету за 2010 год сумма налоговых доходов составляет около 70%. Так же нужно отметить то, что в настоящее время, аккумулируя налоги в бюджетном фонде, государство финансирует важнейшие направления жизни и деятельности общества в целом: здравоохранение, образование, культура и искусство, правоохранительная деятельность, государственное управление, инвестиционная деятельность в областях промышленности и сельского хозяйства.

1.2.Неналоговые доходы федерального бюджета

Государство может получать доходы различными путями. В одних случаях используется метод принудительного изъятия денег (налоги и другие обязательные платежи), в других – вступает с плательщиком в товарно-денежные отношения, передавая ему в пользование то или иное государственное имущество либо реализуя это имущество, либо получая доходы от деятельности государственных унитарных предприятий и учреждений .

Бюджетный кодекс Российской Федерации выделяет довольно многочисленную группу доходов бюджетов, которую именует неналоговыми доходами.

В эту группу включаются довольно разнородные платежи, получение которых бюджетом имеет самые различные основания. Поэтому дать обобщающее определение данной группе доходов бюджетов весьма затруднительно. Все их объединяет, пожалуй, лишь одно – все они не являются налогами.

Неналоговые доходы - платежи, классифицируемые по характеру их поступления в бюджет и включающие возмездные операции от прямого предоставления государством разных видов услуг и продажи товаров, а также некоторые безвозмездные платежи в виде штрафов или иных санкций за нарушение законодательства, конфискации и все добровольные невозвратные текущие поступления из негосударственных источников .

Неналоговые формы мобилизации финансовых ресурсов имеют характерные черты, отличающие их от налоговых поступлений:

1.Большинство неналоговых платежей имеет двухсторонний характер ;

2.Порядок установления, исчисления и взимания регламентируется комплексом нормативных документов, согласно которым неналоговые доходы могут носить обязательный и необязательный характер, взиматься на добровольной и принудительной основах ;

Большая часть неналоговых доходов формируется за счет обязательных платежей. Их обязательность подтверждается принудительным взысканием в определенном порядке в случае неуплаты в предусмотренных случаях.

Однако основания уплаты обязательных неналоговых и налоговых платежей неодинаковы: налоги уплачиваются при наличии налогооблагаемого объекта, а основанием уплаты обязательных неналоговых платежей является совершение компетентными органами в пользу юридических и физических лиц определенных действий (предоставление тех или иных прав, выполнение работ, услуг). Уплата добровольных платежей, включаемых в группу неналоговых доходов субъекта РФ, основана на соответствующем волеизъявлении юридических и физических лиц. Методы привлечения дополнительных денежных средств на принципе добровольности определены законодательством. К ним относятся: выпуск и распространение государственных ценных бумаг, проведение государственных лотерей, взносы в порядке осуществления благотворительной деятельности и иные законные методы. ;

Целевое направление использования неналоговых доходов государства устанавливается при введении неналоговых платежей и закрепляется в правовых актах, определяющих порядок исчисления и взимания каждого конкретного платежа. Неналоговые доходы, как правило, аккумулируются в государственных бюджетных и внебюджетных фондах, формируются на федеральном уровне и уровне субъектов Российской Федерации. Однако поступления по некоторым неналоговым доходам государства могут передаваться органам местного самоуправления для зачисления их в соответствующие местные бюджеты в порядке, установленном законодательством. .

Неналоговые доходы государства можно классифицировать по разным критериям:

1.По территориальному уровню – федеральные доходы и доходы субъектов Российской Федерации, муниципальные доходы.

2.По методам формирования – доходы обязательного характера и добровольные поступления от юридических и физических лиц.

3.По источникам их аккумуляции – доходы, аккумулируемые в государственных бюджетных и внебюджетных фондах.

4.По конкретным основаниям взимания платежей, образующих неналоговые доходы государства .

Главным источником правового регулирования, классификации и порядка формирования неналоговых доходов является Бюджетный кодекс РФ от 31 июля 1998 г. № 145-ФЗ с последующими изменениями и дополнениями.

По действующему законодательству к неналоговым доходам бюджетов субъектов Российской Федерации относятся :

1.Доходов от использования имущества, находящегося в государственной собственности субъектов РФ, за исключением имущества автономных учреждений субъектов Российской Федерации, а также имущества государственных унитарных предприятий субъектов Российской Федерации, в том числе казенных, - по нормативу 100 процентов.

2.Доходов от продажи имущества, находящегося в государственной собственности субъектов Российской Федерации, за исключением имущества автономных учреждений субъектов Российской Федерации, а также имущества государственных унитарных предприятий субъектов Российской Федерации, в том числе казенных.

3.Доходов от платных услуг, оказываемых бюджетными учреждениями субъектов Российской Федерации.

4.Части прибыли унитарных предприятий, созданных субъектами Российской Федерации, остающейся после уплаты налогов и иных обязательных платежей в бюджет, - в размерах, определяемых в порядке, установленном законами субъектов Российской Федерации.

5.Платы за негативное воздействие на окружающую среду - по нормативу 40 процентов.

6.Платы за использование лесов в части, превышающей минимальный размер арендной платы и минимальный размер платы по договору купли-продажи лесных насаждений, а также платы по договору купли-продажи лесных насаждений для собственных нужд, - по нормативу 100 процентов.

8.Сборов за выдачу лицензий на розничную продажу алкогольной продукции, выдаваемых органами исполнительной власти субъектов Российской Федерации, - по нормативу 100 процентов.

9.Доходов от передачи в аренду земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских округов, а также средств от продажи права на заключение договоров аренды указанных земельных участков - по нормативу 20 процентов.

10.Доходов от продажи земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских округов, - по нормативу 20 процентов.

11.Доходов от продажи земельных участков, которые находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, передачи в аренду таких земельных участков, продажи прав на заключение договоров аренды таких земельных участков - по нормативу не более 50 процентов.

12.Доходов от продажи объектов недвижимого имущества одновременно с занятыми такими объектами недвижимого имущества земельными участками, которые находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, - по нормативу не более 50 процентов.

13.Платы за пользование водными объектами, находящимися в собственности субъектов Российской Федерации, - по нормативу 100 процентов.

14.Разовых платежей за пользование недрами при наступлении определенных событий, оговоренных в лицензии (бонусы), по участкам недр, содержащих месторождения природных алмазов, - по нормативу 100 процентов.

Среди всей системы неналоговых доходов наибольший интерес представляют доходы от пользования имуществом, так как они имеют самый большой удельный вес при формировании бюджетов. Они являются основным источником доходных статей законов на текущий год бюджетов всех уровней бюджетной системы .

Доходы, полученные субъектом Российской Федерации от реализации и использования имущества, находящегося в собственности данного субъекта, относятся к числу постоянных (закрепленных) доходов регионального бюджета.

Отметим, что доходы от использования и продажи имущества, находящегося в собственности субъектов Российской Федерации, в рамках неналоговых доходов занимают ведущее место.

Завершая рассмотрение вопроса о неналоговых доходах субъектов Российской Федерации, отметим, что в общей массе доходов бюджетов субъектов Российской Федерации неналоговые доходы занимают довольно незначительное место.

В рыночной экономике налоги выполняют столь важную роль, что можно с уверенностью сказать: без хорошо налаженной, четко действующей налоговой системы, отвечающей условиям развития общественного производства, эффективная рыночная экономика невозможна.

Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем.

Фиксированный размер ставок и их относительная стабильность способствует развитию предпринимательской деятельности, так как облегчают прогнозирование ее результатов.

Налоги органически вписываются в формируемую в нашей стране систему экономических отношений, основанную на действии прежде всего закона стоимости. При разумных ставках налоги являются средством сочетания интересов предпринимателей, граждан и государства, общества в целом.

С помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др. Стимулирование технического прогресса с помощью налогов проявляется прежде всего в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения.

Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ - научно-технических, экономических и др.

С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции и капиталоемкие и фондоёмкие отрасли с длительными сроками окупаемости затрат: железные дороги и автострады, добывающие отрасли, электростанции и др. В современных условиях значительные средства из бюджета должны быть направлены на развитие сельскохозяйственного производства, отставание которого наиболее болезненно отражается на всем состоянии экономики и жизни населения.

Нормально функционирующая система налогов является одним из средств борьбы с теневой экономикой: ведь уплата налога с того или иного дохода означает признание его легальности, законности, в то время как наличие дохода, укрываемого от налогообложения ввиду его незаконности, преследуется государством.

От размера государственного бюджета, состава и соотношения его доходов и расходов зависят реализация программ экономического и социального развития, устойчивость финансового положения страны, уровень благосостояния граждан. Применение налогов в качестве основного источника доходов бюджета является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий, независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

Налоги олицетворяют собой ту часть совокупности финансовых отношений, которая связана с формированием денежных доходов государства (бюджета и внебюджетных фондов), необходимых ему для выполнения соответствующих функций - социальной, экономической, военно-оборонительной, правоохранительной, по развитию фундаментальной науки и др. Как составная часть производственных отношений налоги (через финансовые отношения) относятся к экономическому базису. Налоги являются объективной необходимостью, ибо обусловлены потребностями поступательного развития общества. Государство, исходя из объективной необходимости, формирует соответствующую налоговую систему, совершенствует ее структуру и механизм функционирования в финансовой системе страны.

В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка.

В условиях перехода от административно-директивных методов управления к экономическим резко возрастают роль и значение налогов как регулятора рыночной экономики, поощрения и развития ее приоритетных отраслей. Через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий.

Формирование рынка труда, его функционирование не могут быть эффективными без создания государственного фонда содействия занятости. Такой фонд образуется за счет обязательных отчислений хозяйствующих субъектов (работодателей) на стадии распределения первичных доходов.

Проведем анализ значимости налоговых поступлений на примере структуры федерального бюджета РФ.

Сегодня налоговая система призвана реально влиять на укрепление рыночных начал в хозяйстве, способствовать развитию предпринимательства и одновременно служить барьером на пути социального обнищания низкооплачиваемых слоев населения.

Использование в единой системе разнообразных по объектам обложения и методам начисления налогов позволяет государству полнее реализовать на практике фискальную и экономическую функцию налогов: под налоговым воздействием оказываются и имущество предприятий, создающее материально-техническую основу их деятельности, и потребляемые в производстве разные виды ресурсов, и рабочая сила, и получаемый доход.

Важное место в налоговой системе страны занимают платежи за природные ресурсы: земельный налог, плата за воду, лесной доход и др. Одни из них вносятся из прибыли, другие за счет себестоимости. Значение названных платежей в том, что они играют не только фискальную, но и стимулирующую роль, ориентируя субъектов хозяйствования на более эффективное использование соответствующих видов ресурсов. Необходимость в подобном стимулировании вызвана возросшими масштабами общественного производства, требующими вовлечения в хозяйственный оборот все новых и новых ресурсов. Между тем последние далеко не безграничны и в силу относительного уменьшения становятся все дороже.

Государственный бюджет обеспечивает для органов государственного управления возможность выполнения ими своих функций, включая воздействие на функционирование рынков товаров и услуг, финансовых рынков и распределение доходов в секторах экономики. Бюджет является инструментом мобилизации средств всех секторов экономики для проведения государственной внутренней и внешней политики. С помощью бюджета осуществляется межсекторальное, межотраслевое и межтерриториальное перераспределение ВВП, государственное регулирование и стимулирование экономики, финансирование социальной политики с учетом долгосрочных интересов страны.

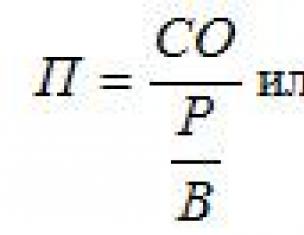

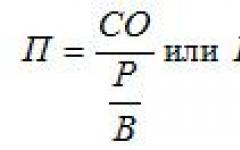

Роль налогов в формировании доходов регионального бюджета определяется показателями удельных весов:

- · налоговых поступлений в общей сумме доходов бюджета;

- · отдельной группы налогов (например, прямых или косвенных) в общей сумме доходов бюджета;

- · конкретного налога (например, налога на прибыль организации) в общей сумме доходов бюджета;

- · отдельной группы налогов в общей сумме налоговых поступлений;

- · конкретного налога в общей сумме налоговых поступлений.

Эти показатели характеризуют значимость налогов в формировании доходов регионального бюджета в целом и налоговых поступлений в частности. Здесь

Государственный бюджет – это финансовая программа деятельности государства, отражающая все его денежные ресурсы (доходы) и их распределение (расходы). Государственный бюджет является, таким образом, самым крупным макроэкономическим денежным фондом, который использует правительство страны для финансирования своей деятельности.

Государственный бюджет выполняет следующие функции:

· фискальную функцию , которая заключается в аккумуляции и централизации денежных средств, предназначенных для общенациональных нужд;

· регулирующую функцию , суть которой состоит в том, что изменение доходов и расходов государства позволяет смягчить спад производства, снизить уровень безработицы и темп инфляции, то есть стабилизировать экономику;

· социальную функцию , которая позволяет осуществлять социальную защиту населения и выравнивание уровня жизни;

· контрольную функцию , благодаря которой движение бюджетных ресурсов сообщает о финансовом состоянии экономики и позволяет его контролировать.

Государственный бюджет состоит из двух взаимосвязанных частей: доходной и расходной. Доходная часть показывает, откуда поступают денежные средства для финансирования деятельности государства, какие слои общества отчисляют на содержание государства больше всего из своих доходов. Основными источниками образования бюджетных доходов являются налоги, займы и эмиссия денег.

Расходная часть показывает, на какие цели направляются аккумулированные государством средства.Основными направлениями бюджетных расходов являются :

· финансирование национальной экономики;

· расходы на социальные цели (на образование, здравоохранение, культуру, социальное страхование и социальное обеспечение);

· финансирование науки;

· финансирование национальной обороны;

· расходы по внешнеэкономической деятельности;

· расходы по обслуживанию государственного долга.

Таким образом, расходы бюджета – это затраты, которые возникают у государства в связи с выполнением им своих экономических, социальных, политических и административных функций.

Различают три состояния госбюджета : нормальноесостояние (если расходная часть равна доходной части), дефицитное (если расходы превышают доходы) и профицитное (если доходы превышают расходы).

На практике расходная часть бюджета, как правило, превышает доходную, то есть имеет место бюджетный дефицит.

В основе дефицита госбюджета лежит множество причин, среди которых можно выделить:

· спад общественного производства;

· увеличение расходов на осуществление принятых социальных программ;

· рост затрат на оборону страны;

· расширение теневого сектора экономики.

К методам борьбы с бюджетным дефицитом можно отнести:

· увеличение доходной части госбюджета за счет установления новых налогов или введения более высоких ставок уже действующих;

· использование приватизации экономики посредством продажи объектов государственной собственности;

· сокращение государственных расходов;

· осуществление внутренних и внешних займов;

· эмиссия денег.

Нарастание бюджетного дефицита приводит к появлению и росту государственного долга. Государственный долг – это общая сумма задолженности государства по непогашенным займам, обязательствам, кредитам и невыплаченным по ним процентам.

Важнейшими видами государственного долга выступают внутренний долг и внешний долг.

Внутренний долг – это задолженность государства своим гражданам и организациям.

Внешний долг – задолженность государства другим государствам и международным финансовым организациям.

Наличие государственного долга имеет следующие реальные негативные последствия:

· погашение внутреннего долга путем выплаты процентов населению увеличивает неравенство в доходах разных социальных групп, поскольку значительная часть государственных обязательств концентрируется у наиболее состоятельной части населения. Следовательно, те, кто обладает государственными ценными бумагами, при их погашении станут еще богаче;

· повышение налогов с целью выплаты процентов по государственному долгу может подорвать действие экономических стимулов развития национального производства;

· займы правительства в национальной банковской системе для уплаты процентов по государственному долгу приводят к сокращению инвестиций внутри страны;

· наличие государственного долга создает психологическое напряжение в стране, порождая неуверенность в деловой активности ее экономики.

12.3 Налоги: сущность, функции и виды. Кривая Лаффера

Основным источником пополнения доходной части бюджетов разных уровней является налогообложение , которое представляет собой процесс изъятия и присвоения государством заранее определенной и установленной в законодательном порядке части доходов участников национальной экономики в виде налогов. Таким образом, налоги – это платежи, которые подлежат обязательной уплате со стороны физических и юридических лиц в пользу государства.

В современной экономике налоги выполняют три основные функции (таблица 12.1).

Таблица 12.1–Функции налогов

Введение

Налоговые доходы государственного бюджета, их содержание

Значение и сущность налоговых доходов государственного бюджета

Связь динамики налоговых доходов бюджета с ВВП

Заключение

Приложение

Введение

Актуальность выбранной темы состоит в том, что в условиях рыночных отношений налоговая система является одним из важнейших экономических регуляторов, основой финансового механизма государственного регулирования экономики. Именно налоговая система в настоящее время является главным предметом дискуссий о путях и методах ее реформирования.

Взимание налогов - древнейшая функция и одно из основных условий существования государства, развития общества на пути к экономическому и социальному процветанию. Налоги появились с разделением общества на классы и возникновением государства, как взносы граждан, необходимые для содержания государственного аппарата.

В целях преодоления негативных последствий воздействия налогов на развитие экономики возникла объективная необходимость в анализе структуры и динамики налоговых доходов в бюджете страны.

Сущность налогообложения заключается в прямом изъятии государством определенной части валового общественного продукта в свою пользу для формирования бюджета, то есть централизованных финансовых ресурсов государства.

Связь бюджета и налогов имеет двухсторонний и неразрывный характер. Налоги как основной элемент доходов бюджета обеспечивают финансирование всей структуры и его расходных статей.

Целью работы является исследование структуры и динамики налоговых доходов государственного бюджета, определение факторов, от влияния которых зависит объем поступивших в анализируемый период налоговых доходов.

В соответствии с целью в работе поставлены и решены следующие задачи:

1)изучение налоговых доходов государственного бюджета и их содержания;

2) исследование структуры и динамики налоговых доходов государственного бюджета;

)определение связи динамики налоговых доходов государственного бюджета с ВВП.

1. Налоговые доходы государственного бюджета, их содержание

Государственный бюджет - одно из ведущих звеньев финансовой системы Российской Федерации, который выражает ее основные качественные характеристики. С помощью бюджета государство имеет возможность сосредоточить необходимые финансовые ресурсы на важнейших участках экономического и социального развития. Используя бюджетные средства для финансирования приоритетных и наиболее поддерживаемых государством отраслей промышленности, государство оказывает существенное влияние на их развитие. Являясь централизованным фондом денежных средств, государственный бюджет дает возможность маневрировать финансовыми ресурсами и обращать их на решение важнейших задач экономического и социального характера, а также позволяет проводить государственную экономическую и финансовую политику.

Вид бюджетного устройства определяется типом государственного устройства. В унитарных государствах бюджетная система состоит из двух уровней: государственные и местные бюджеты. Доходы и расходы местных бюджетов не входят в государственные, формируются и используются самостоятельно. В федеративных государствах бюджетная система, как правило, является трехуровневой: государственный (федеральный бюджет), бюджеты членов федерации (штатов, земель, республик и т.д.), местные. Как правило, все бюджеты существуют самостоятельно и не входят доходами и расходами в вышестоящие бюджеты.

Доходы бюджетов формируются в соответствии с бюджетным законодательством РФ, законодательством о налогах и сборах и законодательством об иных обязательных платежах. Основы формирования доходной части бюджетов бюджетной системы РФ заложены в Бюджетном Кодексе, который определяет не только виды доходов бюджетов, но и полномочия Российской Федерации, ее субъектов и муниципальных образований по формированию доходов соответствующего бюджета.

В Российском федеративном государстве в отличие от унитарного (союзного) различают доходы федерального бюджета, доходы бюджетов субъектов РФ и доходы местных бюджетов. Они возникают в результате перераспределения ВВП. Главным материальным источником дохода выступает национальный доход - вновь созданная стоимость за год в стране.

Доходы бюджетов всех уровней образуются за счет налоговых и неналоговых видов доходов, а также безвозмездных и безвозвратных перечислений (ст. 41 Бюджетного кодекса РФ). Основной источник доходов бюджетов всех уровней в Российской Федерации - налоговые поступления от юридических и физических лиц . К налоговым доходам, согласно Налоговому кодексу Российской Федерации, относятся федеральные, региональные и местные налоги и сборы, а также пени и штрафы по ним.

Налоги представляют собой часть национального дохода, мобилизуемую в бюджеты всех уровней. В соответствии с Налоговым кодексом Российской Федерации (ст. 80) налог - это индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного введения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Экономическая сущность налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами. Данные отношения объективно обусловлены и имеют специфическое общественное назначение - мобилизацию денежных средств в распоряжение государства. Налог обычно рассматривают как обязательный взнос в бюджет, взимаемый в соответствии с законом.

В отличие от налогов сбор предполагает обязательный взнос, уплата которого является одним из условий совершения в отношении плательщиков юридически значимых действий органами власти и местного самоуправления и выдачи разрешений (лицензий).

Как известно, налоги выполняют две главные функции - фискальную и регулирующую. Именно выполняемые функции позволяют определить роль налогов в экономике и их место в жизни общества. Фискальная функция была присуща налогам всегда. Она состоит в максимально возможной мобилизации средств в бюджетную систему. Регулирующая функция налогов в ведущих зарубежных странах получила развитие после Второй мировой войны, а в России - в последние годы, с принятием и реализацией новых федеральных законов и нормативно-правовых актов. Большую часть доходов бюджета составляют фискальные платежи.

Согласно ст. 10 Бюджетного кодекса, бюджетная система Российской Федерации состоит из бюджетов следующих уровней:

федерального бюджета и бюджетов государственных внебюджетных фондов;

бюджетов субъектов РФ и бюджетов территориальных государственных внебюджетных фондов;

местных бюджетов.

Таким образом, к налоговым доходам федерального (государсвенного) бюджета, согласно Налоговому кодексу Российской Федерации, относятся общегосударственные налоги, взимаемым на всей Российской Федерации по единым ставкам:

·НДС;

·акцизы;

·подоходный налог с банков;

·таможенная пошлина;

К налоговым доходам регионального бюджета относятся региональные налоги и сборы. Законодательные органы субъектов РФ вводят региональные налоги и сборы, устанавливают размеры ставок по ним и предоставляют налоговые льготы в пределах прав, оговоренных налоговым законодательством РФ. К ним относятся:

·налог на имущество организаций;

·налог на игорный бизнес;

·транспортный налог.

·прочие (лицензионный сбор, сборы на различные виды деятельности)

К налоговым доходам местных или муниципальных бюджетов относятся местные налоги и сборы. Местные законодательные органы власти вводят региональные налоги и сборы, устанавливают размеры ставок по ним и предоставляют налоговые льготы в пределах прав, оговоренных налоговым законодательством РФ. К ним относятся:

·земельный налог;

·налог на имущество физических лиц.

Как видно, налоговая система РФ насчитывает вполне ограниченный перечень налогов и сборов, действующий на всей территории РФ и позволяющий в полной мере осуществлять их эффективное администрирование.

2. Значение и сущность налоговых доходов государственного бюджета

1 Структура и классификация налоговых доходов бюджета

Федеральный (государственный) бюджет представляет собой форму аккумуляции и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения Российской Федерации. Федеральный (государственный) бюджет является центральным звеном бюджетной системы Российской Федерации, так как через него перераспределяется существенная часть финансовых ресурсов государства.

В налоговых доходах федерального бюджета наибольший удельный вес занимают налог на добавленную стоимость, налог на прибыль организаций, таможенные пошлины, акцизы (см. Приложение А).

Налог на добавленную стоимость (НДС) - важный косвенный налог. Он влияет на процессы ценообразования, структуру потребления и регулирует спрос. НДС занимает значительное место в системе доходов развитых стран. На его долю приходится в среднем около 14% налоговых поступлений, а среди косвенных налогов его доля составляет от 30 до 50% всех косвенных налогов. Фискальное значение НДС трудно переоценить, на протяжении многих лет НДС является основным налоговым источником федерального бюджета. Все 100% НДС зачисляются в федеральный бюджет.

Налогоплательщиками НДС признаются:

организации;

лица, являющиеся плательщиками данного налога в связи с перемещением товаров через таможенную границу;

индивидуальные предприниматели.

Объектом налогообложения признаются следующие операции:

реализация товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. При этом передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг);

передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

выполнение строительно-монтажных работ для собственного потребления;налоговый доход бюджет государственный

ввоз товаров на таможенную территорию РФ.

По НДС предусмотрено три вида налоговых ставок:

% - для товаров, вывезенных в таможенном режиме экспорта, а также товаров, помещенных под таможенный режим свободной таможенной зоны, работ (услуг), непосредственно связанных с перевозкой или транспортировкой товаров, помещенных под таможенный режим международного таможенного транзита и др.;

% - для продовольственных товаров по перечню, установленному кодексом, товаров для детей, периодических печатных изданий, медицинских товаров;

% - для остальных товаров.

В настоящее время одним из наиболее обсуждаемых и актуальных вопросов налоговой политики является возможное снижение НДС. При этом возможны два варианта развития событий: введение единой ставки НДС в размере 12% или же - снижение ставки НДС до 14% с сохранением льготной ставки 10% по отдельным группам товаров (детские товары, лекарства и т.п.). Считается, что оба варианта развития событий будут способствовать стимулированию экономического роста. Однако для осуществления такой налоговой реформы необходимо проанализировать выпадающие доходы федерального бюджета и предложить альтернативные источники доходов.

Акцизы, как и НДС - федеральный косвенный налог, выступающий в виде надбавки к цене товара. В настоящее время в налоговых доходах федерального бюджета они составляют около 3%.

Плательщиками акцизов признаются организации, индивидуальные предприниматели, а также лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ, определяемые в соответствии с Таможенным кодексом РФ.

Объектом обложения акцизами признаются операции:

реализация на территории РФ лицами произведенных ими подакцизных товаров, в том числе передача прав собственности на подакцизные товары на безвозмездной основе;

реализация предметов залога и передача подакцизных товаров по соглашению о предоставлении отступного или новации;

использование нефтепродуктов для собственных нужд налогоплательщиками, имеющими свидетельство на оптовую или оптово-розничную реализацию;

получение нефтепродуктов налогоплательщиками, имеющими свидетельство;

ввоз подакцизных товаров на таможенную территорию РФ и др. операции в соответствии со ст. 182 гл. 22 НК РФ.

Подакцизными товарами в РФ признаются:

спирт этиловый из всех видов сырья, за исключением спирта коньячного;

табачная продукция;

алкогольная продукция (спирт питьевой, ликероводочные изделия и т.п.)

автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.)

и т.д.

В среднесрочной перспективе не предполагается внесение кардинальных изменений в порядок налогообложения акцизами в Российской Федерации. Изменения лишь коснутся индексации ставок акцизов.

С 2002 г. введен единый налог на добычу полезных ископаемых взамен действовавших до этого трех налогов: на право пользования недрами, акциз на сырье и налога на воспроизводство материально-сырьевой базы (гл. 26 НК РФ). Сейчас этот налог играет очень важную роль. Так, в 2012 г. его сумма в доходах федерального бюджета составила 2 420,51 млрд. руб. (см. Приложение А). Налогоплательщиками налога на добычу полезных ископаемых являются организации и индивидуальные предприниматели, признаваемые пользователями недр.

Налоговая база определяется налогоплательщиком самостоятельно как стоимость добытых каждого вида полезных ископаемых, за исключением нефти и газового конденсата, газа горючего природного из всех видов месторождений углеводородного сырья.

Еще одним важным источником федерального бюджета РФ является налог на прибыль организаций.

Налог на прибыль организаций относится к прямым налогам и является важнейшим элементом налоговой системы РФ. Это один из наиболее сложных налогов с часто меняющейся законодательной базой. Его значение как источника бюджетного дохода постепенно меняется по мере развития российской экономики. Сейчас он обеспечивает около 4% всех доходов федерального бюджета.

Объектом налогообложения является прибыль, полученная налогоплательщиком.

Предельная ставка налога на прибыль организаций составляет 20%.

По доходам, полученным в виде дивидендов, применяются следующие ставки:

)9% - по доходам в виде дивидендов, полученными российскими организациями от российских организаций и иностранных организаций;

)15% - по доходам, полученным в виде дивидендов иностранными организациями от российских организаций .

Прибыль, полученная ЦБ РФ от осуществления деятельности, связанной с выполнением им функций, предусмотренных Федеральным законом от 10.07.2002 №86-ФЗ "О Центральном банке Российской Федерации (Банке России)", облагается налогом по налоговой ставке 0%.

Во всех остальных случаях налоговая ставка устанавливается в размере 24%. При этом:

сумма налога, исчисленная по налоговой ставке в размере 6,5%, зачисляется в федеральный бюджет;

сумма налога, исчисленная по налоговой ставке в размере 17,5%, зачисляется в бюджеты субъектов РФ.

Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов РФ, законами субъектов РФ может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5%.

В течение ближайших трех лет предполагается ежегодная индексация ставки налога на добычу полезных ископаемых, взимаемого при добыче природного газа, на коэффициент, значительно превышающий уровень прогнозируемой инфляции. При этом по аналогии с налогом на добычу полезных ископаемых, взимаемым при добыче нефти, предполагается возможность дифференциации налоговых ставок в зависимости от условий добычи природного газа.

С 1 января 2005 г. введена в действие гл. 25.2 "Водный налог". В Налоговом кодексе РФ установлены все элементы налога: налогоплательщики, объекты налогообложения, налоговая база, налоговые ставки, порядок исчисления налога, порядок и сроки его уплаты.

Важное место в доходах федерального бюджета в последние годы занимают таможенные пошлины. Таможенная пошлина представляет собой косвенный налог, которым облагается внешнеторговый оборот товаров при пересечении ими таможенной границы.

Уплата таможенных пошлин носит обязательный характер и обеспечивается государственным принуждением. Таможенная пошлина не возвращается плательщику, и ему ничего не предоставляется взамен. Средства от взимания таможенных пошлин поступают в федеральный бюджет.

2 Анализ динамики налоговых доходов государственного бюджета

Рассмотрим состав, структуру и динамику налоговой доходной части государственного (федерального) бюджета за 2008-2012 гг. В соответствии с таблицей (см. Приложение А) рассчитана доля определенного налогового поступления в общей сумме доходов федерального бюджета (табл. 1).

Таблица 1. Распределение налоговых доходов Федерального бюджета в 2008-2012 гг.

ДоходыУдельный вес, %2008г.2009г.2010г.2011г.2012г.100100100100100из них: налог на прибыль организаций8,22,663,073,012,92Окончание таблицы 1Доходы2008г.2009г.2010г.2011г.2012г.единый социальный налог (с 2010 года - страховые взносы) 5,46 6,95 - - -налог на добавленную стоимость: на товары (работы, услуги), реализуемые на территории Российской Федерации 10,76 16,03 16 15,42 14,67на товары, ввозимые на территорию Российской Федерации 12,2 11,9 14,1 13,17 12,9 Акцизы по подакцизным товарам (продукции): производимым на территории Российской Федерации 1,35 1,11 1,37 2,04 2,66Налог на добычу полезных ископаемых17,313,416,5617,6618,83Таможенные пошлины37,5734,234,3532,6631,9Налоговые доходы всего:92,8486,2485,4583,9783,88

Объем доходов федерального бюджета РФ за исследуемый период, прежде всего, зависел от экономического положения страны и наступившего осенью 2008 года финансового кризиса. Несмотря на формальное наступление кризиса в мире в начале сентября, его пик и самый сложный период для экономики России приходится уже на следующий 2009 год. Наблюдается обвал цен на нефть, снижение доходов населения и увеличение числа убыточных предприятий, в том числе и коммерческих банков. Вышеназванные факторы стали причиной отрицательного прироста доходной части федерального бюджета, который составил -21%. В 2009 году факторами такой тенденции стало резкое снижение поступлений налога на прибыль организаций, доля которого составила 2,66%.

В рассматриваемом периоде доля налоговых поступлений с каждым годом уменьшается (табл.1). При сравнении структуры налоговых доходов за 2008-2012 гг. следует отметить, что наиболее существенные сдвиги произошли в доле поступлений от НДС на товары, реализуемые на территории РФ, которые в 2008 г. в совокупности составили 11,6% от налоговых доходов, увеличившись на 7% к 2009 году. Несмотря на это, данный налог в структуре налоговых доходов для обоих годов занимает значительную долю. Наибольший удельный вес в структуре налоговых доходов занимают таможенные пошлины, которые в 2012 году составили 31,9%,но в рассматриваемом периоде 2008-2012 гг. наблюдается постепенное уменьшение занимаемой доли в совокупности доходов данного налога. Также значительную долю представляют собой налоги на добычу полезных ископаемых, которые в период с 2009 г. по 2012 г. постепенно увеличивались и к 2012 г. составили 18,83% всех доходов. Такой рост можно связать с ростом мировых цен на нефть.

В абсолютном выражении, по результатам анализа, произошел рост практически по всем основным видам налогов (см. приложение А). Данный рост был вызван такими факторами, как: расширение налогооблагаемой базы из-за увеличения производства валового внутреннего продукта, инфляция, усиление контрольной деятельности налоговых органов.

В России основную часть доходов бюджета составляют именно налоговые доходы, доля которых составляет более 80% всех доходов, но результаты исследования динамики налоговых доходов показали, что доля таких поступлений в общих доходах федерального бюджета постепенно уменьшается.

3. Связь динамики налоговых доходов бюджета с ВВП

Бюджет играет важную экономическую, социальную и политическую роль в воспроизводственном процессе. Используя средства бюджетного фонда на финансирование наиболее прогрессивных, приоритетных отраслей хозяйства, государство влияет на перераспределение национального дохода между отраслями. Через бюджет доходы более рентабельных отраслей перераспределяются в отрасли с низкой рентабельностью (например, в сельское хозяйство). Финансируя за счет бюджетного фонда содержание учреждений и организаций социальной сферы, государство обеспечивает воспроизводство рабочей силы. Через бюджет перераспределяются доходы между федеральным уровнем и субъектами РФ, а в составе последних - между муниципальными образованиями. Роль бюджета в перераспределении валового национального продукта схематически показана на рисунке 3.1.

Рис.3.1. Роль бюджета в распределении валового национального продукта

Налоговая система является одним из наиболее действенных инструментов экономической политики государства. С одной стороны, она обеспечивает формирование доходных источников бюджетов всех уровней. С другой стороны, меняя объемы изъятий финансовых ресурсов хозяйственных субъектов, государство влияет на экономическое поведение налогоплательщиков, реализуя тем самым регулирующую функцию налогов. Следовательно, налоговое регулирование является одной из форм управления рыночной экономикой. Проведение рыночных преобразований в России невозможно без создания эффективной системы налогообложения, что характеризует качество налоговой политики.

Экономическое развитие всех промышленно развитых стран характеризуется цикличностью. Цикличность экономического развития - это непрерывные колебания рыночной экономики, когда рост производства сменяется спадом, повышение деловой активности - понижением. Цикличность характеризуется периодическими взлетами и падениями рыночной конъюнктуры.

Особенностью циклического развития на современном этапе является активное вмешательство государства во весь ход экономического цикла, с тем, чтобы добиться большей устойчивости хозяйственного развития.

Государственные расходы и налоги активно используются властями для воздействия на экономическую ситуацию. Манипулируя ими, государство может повлиять на совокупный спрос и ВВП. Таким образом, государство увеличивает или сокращает и совокупный спрос на товары и услуги, и предложение на рынке произведенных в течение года конечных товаров и услуг (ВВП). В современной экономике неуклонно повышается удельный вес государственных финансов в общем объеме ВВП (включая госбюджет с его основными компонентами - государственными бюджетными расходами и налогами).

Манипулирование государственными расходами и налогами связано с конкретной деловой активностью - либо в периоды спадов, либо - подъемов. С его помощью властям удается поставить в зависимость от изменений величины государственных расходов и налогов динамику совокупного спроса и ВВП, способствуя их стабилизации. В связи с выполнением этих функций некоторые госрасходы и налоги в экономической теории называют "встроенными стабилизаторами" рыночной экономики.

В периоды подъемов или спадов в экономике изменения в госрасходах и налогах, осуществляемые властями, оказывают разное воздействие на совокупный спрос и ВВП. Так, в период подъема государство сокращает свои расходы с тем, чтобы снизить рост совокупного спроса и ВВП. В период спада, наоборот, власти повышают бюджетные расходы, чтобы тем самым поддержать и совокупный спрос и ВВП.

В 2007 г. в экономике Российской Федерации наблюдался подъем: ВВП страны вырос на 8,5% по сравнению с предыдущим 2006 г., в этот период госрасходы составили лишь 34,2% ВВП (табл.2). В начале 2008 г. тенденция роста ВВП продолжалась, но уже летом 2008 г. Россию вслед за всем миром охватил глобальный финансовый кризис, от которого пострадали многие банки, крупные и мелкие компании и практически большинство населения страны. В 2009 г. кризис продолжал углубляться. Для изменения негативных тенденций в экономике государство предприняло активные попытки: увеличились госрасходы, они составили в 2009 г. 41,4% ВВП.

Таблица 2. Динамика ВВП и расходов консолидированного бюджета РФ (млрд. руб.)

2007 г.2008 г.2009 г.2010 г.ВВП33247,541276,838786,444939,2- к предыдущему году,%108,5105,292,2104,0Расходы конс.бюджета11378,613991,816048,317616,7- к предыдущему годув 1,4 р.в 1,2 р.в 1,1 р.в 1,1 р.- к ВВП, %34,233,841,439,2

В противоположность маневрам с государственными расходами, в период подъема экономики государство обычно повышает налоги, тем самым, сокращая доходы населения и бизнеса, а с ними - и расходы. В результате величина совокупного спроса снижается, а, следовательно, рост ВВП замедляется.

В период спада налоговую нагрузку снижают, увеличивая возможности активизировать деятельность населения и бизнеса в неблагополучной экономической обстановке. Так произошло в экономике России в 2008 г.На фоне глобального экономического кризиса правительством РФ были выработаны меры, нацеленные на поощрение предпринимателей к повышению предпринимательской активности. Помимо госрасходов для стабилизации экономики страны государством были использованы фискально-налоговые инструменты. Изменения налогового законодательства были направлены на остановку экономического спада и стимулирование экономического роста.

) Общая ставка налога на прибыль была снижена с 24% до 20%.

) Амортизационная премия в отношении амортизируемого имущества со сроком полезного использования от 3 до 20 лет была увеличена с 10% до 30%.

) Применительно к НДС:

Ежеквартальный НДС может быть уплачен ежемесячными платежами вместо единовременной уплаты. Данное изменение применяется к отношениям, возникшим с 4-го квартала 2008 г. включительно.

) Увеличены размеры некоторых налоговых вычетов по налогу на доходы физических лиц.

Таблица 3. Консолидированный бюджет Российской Федерации (млрд. руб.)

2007 г.2008 г.2009 г.2010 г.Доходы - всего, из них:13368,316003,913599,716031,9Налог на прибыль организаций (его доля в доходах бюджета, %)2172 (16,2%)2513,2 (16%)1264,6 (9,3%)1774,6 (11%)НДФЛ1266,61666,31665,81790,5НДС2261,72132,52050,32498,6и т.д.Расходы-всего:11378,613991,816048,317616,7Дефицит (-) / Профицит1989,72012,1-2448,6-1584,7

Проводимая антикризисная политика привела к сравнительно быстрому выходу экономики на положительные темпы роста, в 2010 г. ВВП вырос на 4% по сравнению с 2009 г., инвестиции в основной капитал выросли на 6% по сравнению с 2009 г. (табл. 4).

В результате проведения антикризисной политики, последствия кризиса стали менее разрушительными.

ПоказателиОтносительное отклонение, %2007г.2008г.2009г.2010г.Валовой внутренний продукт108,5105,292,2104,0Фактическое конечное потребление домашних хозяйств112,5109,495,8102,5Инвестиции в основной капитал122,7109,984,3106,0

)сокращение ставки налогов, вследствие чего увеличатся располагаемые доходы населения, а также совокупный спрос со стороны населения;

)рост госрасходов, в результате получение мультипликативного эффекта в смежных отраслях экономики, увеличение объема инвестиций.

)повысить уровень налогообложения, в результате сократятся реальные и располагаемые доходы населения, а также совокупный спрос;

)сократить госрасходы, вследствие чего уменьшатся собственные средства предприятия, а благодаря мультипликативному эффекту уменьшатся инвестиции со стороны корпораций.

Несомненно, суммы налоговых доходов зависят от размеров ВВП. Но несомненна и другая связь: система налогообложения влияет на размеры ВВП.

Заключение

В контрольной работе выполнен анализ структуры и динамики налоговых доходов государственного бюджета, определены факторы, от влияния которых зависит объем поступивших в анализируемый период налоговых доходов. Таким образом, Основной источник доходов бюджетов всех уровней в Российской Федерации - налоговые поступления от юридических и физических лиц. К налоговым доходам, согласно Налоговому кодексу РФ, относятся федеральные, региональные и местные налоги и сборы, а также пени и штрафы.

Экономическая сущность налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами. Данные отношения объективно обусловлены и имеют специфическое общественное назначение - мобилизацию денежных средств в распоряжение государства.

К налоговым доходам государственного (федерального) бюджета, согласно Налоговому кодексу РФ, относятся общегосударственные налоги, взимаемым на всей Российской Федерации по единым ставкам:

·НДС;

·акцизы;

·подоходный налог с банков;

·подоходный налог со страховой деятельности;

·налог с биржевой деятельности;

·налог на операции с ценными бумагами;

·таможенная пошлина;

·налог на прибыль предприятий;

·подоходный налог с физических лиц;

·налоги и платежи за использование природных ресурсов;

·налоги на транспортные средства;

·налог с имущества, переходящего в порядке наследования и дарения, и др.

В налоговых доходах федерального бюджета наибольший удельный вес занимают налог на добавленную стоимость, налог на прибыль организаций, таможенные пошлины, акцизы.

При сравнении структуры налоговых доходов за 2008-2012 гг. следует отметить, что наиболее существенные сдвиги произошли в доле поступлений от НДС на товары, реализуемые на территории РФ, которые в 2008 г. в совокупности составили 11,6% от налоговых доходов, увеличившись на 7% к 2009 году. Наибольший удельный вес в структуре налоговых доходов занимают таможенные пошлины, которые в 2012 году составили 31,9%,но в рассматриваемом периоде 2008-2012 гг. наблюдается постепенное уменьшение занимаемой доли в совокупности доходов данного налога. Также значительную долю представляют налоги на добычу полезных ископаемых, которые в период с 2009 г. по 2012 г. постепенно увеличивались и к 2012 г. составили 18,83% всех доходов.

В абсолютном выражении, по результатам анализа, произошел рост практически по всем основным видам налогов (см. Приложение А). Данный рост был вызван такими факторами, как: расширение налогооблагаемой базы из-за увеличения производства валового внутреннего продукта, инфляция, усиление контрольной деятельности налоговых органов.

В России основную часть доходов бюджета составляют именно налоговые доходы, доля которых составляет более 80% всех доходов, но результаты исследования динамики налоговых доходов показали, что доля налоговых доходов в общих доходах федерального бюджета постепенно уменьшается.

Налоговое регулирование является одной из форм управления рыночной экономикой. Меняя объемы изъятий финансовых ресурсов хозяйственных субъектов, государство влияет на экономическое поведение налогоплательщиков, реализуя тем самым регулирующую функцию налогов.

Государственные расходы и налоги активно используются властями для воздействия на экономическую ситуацию. Манипулируя ими, государство может повлиять на совокупный спрос и ВВП. Так, в период подъема государство сокращает свои расходы с тем, чтобы снизить рост совокупного спроса и ВВП. В период спада, наоборот, власти повышают бюджетные расходы, чтобы тем самым поддержать и совокупный спрос, и ВВП.

Таким образом, если темпы роста экономики слишком низки необходимо увеличить ВВП, для этого выполняется следующее:

сокращение ставки налогов, вследствие чего увеличатся располагаемые доходы населения, а также совокупный спрос со стороны населения;

рост госрасходов, в результате получение мультипликативного эффекта в смежных отраслях экономики, увеличение объема инвестиций.

В условиях чрезмерно высоких темпов роста экономики, необходимо:

повысить уровень налогообложения, в результате сократятся реальные и располагаемые доходы населения, а также совокупный спрос;

сократить госрасходы, вследствие чего уменьшатся собственные средства предприятия, а благодаря мультипликативному эффекту уменьшатся инвестиции со стороны корпораций.

Любое государство, концентрированно выражая интересы общества в различных сферах жизнедеятельности, вырабатывает и реализует соответствующую политику - экономическую, военную, социальную, международную и др. Одними из основных в процессе государственного регулирования используются финансовые механизмы, которые непосредственно воплощаются в финансовой и налоговой политике. Задачи налоговой политики заключаются в обеспечении государства финансовыми ресурсами, создании условий для регулирования хозяйственной жизни в стране, в сглаживании возникающего в процессе рыночных отношений неравенства в уровнях дохода населения.

Таким образом, актуальность выбранной темы состоит и в том, что в условиях рыночных отношений налоговая система является одним из важнейших экономических регуляторов, основой финансового механизма государственного регулирования экономики. Именно налоговая система в настоящее время является главным предметом дискуссий о путях и методах ее реформирования.

Список используемой литературы

1. Афанасьев Мст.П. Бюджет и бюджетная система: учебник / Мст.П. Афанасьев, А.А. Беленчук, И.В. Кривогов; под ред. Мст.П. Афанасьева; [предисловие А.Л. Кудрина]. - 2-е изд., перераб. и доп. - М.: Издательство Юрайт, 2011. - 777 с. - Серия: Университеты России.

Гамова Э.М. Финансы, денежное обращение и кредит: учебное пособие / Э.М. Гамова

Грязнова А.Г. Финансы: учебник / под ред. проф. А.Г. Грязновой, проф. Е.В. Маркиной.- 2-е изд. перераб. и доп. - М.: Финансы и статистика, 2012.

Кукеева А.А. Влияние федеральных налогов и государственных расходов на совокупный спрос и ВВП / А.А. Кукеева // Проблемы современной экономики: материалы междунар. заоч. науч. конф. (г. Челябинск, декабрь 2011 г.). - Челябинск: Два комсомольца, 2011.

Пансков В.Г. Налоги и налогообложение: теория и практика: учебник для бакалавриата / В.Г. Пансков. - 2-е изд., перераб. и доп. - М.: Издательство Юрайт; ИД Юрайт, 2011. - 680 с. - Серия: Бакалавр.

Поляк Г.Б. Государственные и муниципальные финансы: учебное пособие для студентов вузов, обучающихся по специальностям "Государственное и муниципальное управление", "Финансы и кредит" / под ред. Г.Б. Поляка. - 3-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2008. - 375 с.

Романовский М.В. Финансы: учебник/под ред. проф. М.В. Романовского, проф. О.В. Врублевской. - 3-е изд., перераб. и доп. - М: Издательство Юрайт; ИД Юрайт, 2011, 590 с. - Серия: Основы наук.

Романовский М.В. Финансы, денежное обращение и кредит: учебник для вузов / под ред. М.В. Романовского, О.В. Врублевской. - 2-ое изд. перераб. и доп. - М.: Издательство Юрайт; ИД Юрайт, 2010. - 714 с. - (Университеты России).

Романовский М.В. Финансы: Учебник / Под ред. М.В. Романовского, О.В. Врубеля, Б.М. Сабанти. - М.: Юрайт-Издат, 2009. - 464 с.

Романовский М.В. Налоги и налогообложение. 6-ое изд. доп. / под ред. М.В. Романовского, О.В. Врублевской. - СПб.: Питер, 2010. - 528 с.

Самсонов Н.Ф. Финансы: учебник / под ред. Н.Ф. Самсонова. - М.: Высшее образование, Юрайт-Издат, 2009. - 591 с. - (Основы наук).

Селезнев А.З. Бюджетная система Российской Федерации. - М.: Магистр, 2010. - 383 с.

Тарасевич Л.С. Макроэкономика: учебник для бакалавров / Л.С. Тарасевич, П.И. Гребенников, А.И. Леусский. - 8-е изд., перераб. и доп. - М.: Издательство Юрайт, 2012. - 686 с. - Серия: Бакалавр.

Чалдаева Л.А. Финансы, денежное обращение и кредит: учебник под ред. Л.А. Чалдаевой. - М.: Издателство Юрайт, 2011 - 540 с. - (Основы наук)

16. Сайт федеральной налоговой службы www.nalog.ru <#"justify">Приложение

Налоговые доходы федерального бюджета за период 2008-2012 гг. Таблица А.1

Доходы всего:Абсолютные величины, млрд. руб.Темп роста 2012г.к пред., %2008г.2009г.2010г.2011г.2012г.9 275,97 337,88 305,4111 367,6512 853,68113,1из них: налог на прибыль организаций 761,1 195,4 255,03 342,60 375,82 109,7единый социальный налог (с 2010 года - страховые взносы) 506,8 509,8 - - -налог на добавленную стоимость: на товары (работы, услуги), реализуемые на территории Российской Федерации 998,4 1 176,6 1 328,75 1 753,24 1 886,14 107,6на товары, ввозимые на территорию Российской Федерации 1 133,8 873,4 1 169,51 1 497,17 1 659,66 110,9Акцизы по подакцизным товарам (продукции): производимым на территории Российской Федерации 125,2 81,7 113,90 231,78 341,87 147,5Налог на добычу полезных ископаемых1 604, 65981,531 376,642 007,582 420,51120,6Таможенные пошлины3 484,872509,412 853,093 712,494 099,78110,4Налоговые доходы всего: 8 614,826 327,847 096,929 544,8610 783,78112,97

Репетиторство

Нужна помощь по изучению какой-либы темы?

Наши специалисты проконсультируют или окажут репетиторские услуги по интересующей вас тематике.

Отправь заявку

с указанием темы прямо сейчас, чтобы узнать о возможности получения консультации.

Государственный бюджет

(Government budget)

Важнейшие части государственного бюджета, государственный РФ

Расходы и доходы государственного бюджета, бюджетный , Российский бюджет, в сфере управления государственными финансами

Государственный бюджет - это, определение

Госбюджет — важнейший финансовый документ страны. Он представляет собой совокупность финансовых смет всех ведомств, государственных служб, правительственных программ и т. д. В нём определяются потребности, подлежащие удовлетворению за счёт государственной казны, равно как указываются источники и размеры ожидаемых поступлений в государственную казну.

Госбюджет — документ, расписывающий доходы и расходы конкретного государства, как правило, за год (с 1 января до 31 декабря).

Госбюджет - это баланс доходов и затрат государства, основной финансовый план страны, который после его принятия законодательным органом власти (парламентом, Государственной Думой, конгрессом и т. п.) приобретает силу закона и обязателен для исполнения.

Госбюджет (от англ. Budget — сумка, кошелек) — это смета доходов и издержек государства на определенный времени, составленная с указанием источников поступления государственных доходов и направлений, каналов расходования денег

Госбюджет - это денежные отношения, возникающие у государства с юридическими и физ. лицами по поводу перераспределения национального дохода (частично - и национального богатства) в связи с образованием и использованием бюджетного фонда, предназначенного на финансирование народного хозяйства, социально-культурных мероприятий, нужд обороны и государственного управления. Благодаря бюджету государство имеет возможность сосредоточивать финансовые ресурсы на решающих участках экономического и социального развития.

Бюджет государственный, составляемая ежегодно смета (роспись) предстоящих доходов и затрат государства. Сущность Б. г. каждой страны определяется экономическим строем общества, природой и функциями государства

Госбюджет - это централизованный фонд денежных ресурсов, которым располагает правительство страны для финансирования государственного аппарата, вооруженных сил, выполнения необходимых социально-экономических функций. Бюджет является также мощным рычагом государственного регулирования экономики, воздействия на хозяйственную конъюнктуру, осуществления антикризисных мероприятий.

Госбюджет - это основной план доходов и издержек государства на текущий год, составленный в форме баланса и имеющий силу закона .

Сущность государственного бюджета

любой стране госбюджет - ведущее звено финансовой системы, единство основных финансовых категорий: налогов, государственных затрат, государственного займа - в их действии. Тем не менее, являясь частью финансов, бюджет можно выделить в отдельную экономическую категорию, отражающую денежные отношения государства с юридическими и физлицами по поводу перераспределения национального дохода (частично и национального богатства) в связи с образованием и использованием бюджетного фонда, предназначенного на финансирование народного хозяйства, социально-культурных мероприятий, нужд обороны и государственного управления .

Именно с помощью бюджета государство имеет возможность сосредоточивать финансовые ресурсы на решающих участках социального и экономического развития, с помощью бюджета происходит перераспределение национального дохода между отраслями, территориями, сферами общественной деятельности. Ни одно из звеньев финансов не осуществляет такого многовидового и многоуровневого перераспределения средств, как бюджет. Вместе с тем, отображая экономические процессы, протекающие в структурных звеньях экономики, бюджет дает четкую картину того, как поступают в распоряжение государства финансовые ресурсы от разных субъектов хозяйствования, показывает, соответствует ли размер централизуемых ресурсов государства объему его потребностей. Именно бюджет, показывая размеры необходимых государству финансовых ресурсов и реально имеющихся резервов, определяет налоговый страны; именно бюджет, фиксируя конкретные направления расходования средств, процентное соотношение издержек по отраслям и территориям, является конкретным выражением экономической политики государства. Бюджет выступает инструментом регулирования и стимулирования экономики, инвестиционной активности, повышения эффективности производства, именно через бюджет осуществляется социальная политика.

Составление бюджета, его обсуждение, утверждение, использование средств, рассмотрение итогов бюджетной деятельности - все это представляет собой единый бюджетный . Весь бюджетный процесс регламентируется законом , в котором предусмотрен порядок составления, рассмотрения, утверждения и исполнения бюджета. В этом процессе важное место занимает бюджетное регулирование, которое означает перераспределение денежно-финансовых ресурсов между различными бюджетами. В соответствии с законом должен заблаговременно, задолго до начала бюджетного года принять решение о начале работы над составлением проекта бюджета, составить бюджетное послание парламенту. Для этого составляется социально-экономического развития страны, определяется свободный баланс имеющихся финансовых ресурсов и определяются основные направления бюджетной политики. Все это дает основание рассчитать контрольные цифры проекта бюджета на следующий финансовый год .

В утвержденном бюджете должны быть указаны суммы верхнего предела объема ассигнований бюджета на текущие расходы и на бюджет развития. Дело в том, что если возникает бюджетный дефицит, то, прежде всего, должны быть обеспечены соответствующими доходами ткущие расходы, а бюджет развития, который связан с направлением средств на увеличение объемов производства, на расширение строительства, должен ограничиваться теми суммами, которые первоначально были утверждены при рассмотрении бюджета. В утвержденном бюджете также должны определяться переделы несбалансированной части бюджета, излишек или , причем эти суммы определяются как в абсолютных величинах, так и в процентах от прогнозируемых доходов.

При чрезвычайных обстоятельствах в стране может вводиться чрезвычайный бюджетный режим расходования средств. Введение чрезвычайных мер предусматривается принятием специального закона. Таким образом, при правильном подходе бюджет объективно может быть не просто средством государственного экономического регулирования, он может реально влиять на рост экономики и социальной сферы, ускорение темпов научно-технического прогресса, обновление и совершенствование материально-технической базы общественного производства. Но здесь важно подчеркнуть, что проявление присущих бюджету свойств, его использование в качестве инструмента распределения и контроля возможно только в процессе человеческой деятельности, что находит свое выражение в создаваемом государством бюджетном механизме, который является конкретным выражением бюджетной политики , отражающим нацеленность бюджетных отношений на решение экономических и социальных задач.

Для выполнения своих функций органы государственной власти на всех уровнях должны располагать соответствующей финансовой базой. С этой целью в каждой стране создается разветвленная сеть бюджетов, обеспечивающая аккумуляцию денежных ресурсов регионов для финансирования их хозяйства, социальной сферы, благоустройства каждой административно-территориальной единицы, содержание законодательной власти , аппарата управления и др. В процессе формирования доходов и затрат отдельных видов бюджета, их сбалансировании возникают определенные финансовые взаимоотношения, регламентируемые законодательством. Все эти элементы - организация и принципы построения бюджетной системы, бюджетного процесса, взаимоотношения между многочисленными видами бюджетов, соответственно и совокупность бюджетных прав представляют собой бюджетное устройство.

В разных странах мира бюджетное устройство отличается особенностями в зависимости от государственного устройства, территориально-административного деления, уровня развития экономики и других специфических черт конкретного государства. Бюджетная система, представляющая собой основанную на экономических отношениях и правовых нормах совокупность бюджетов отдельных административно-территориальных образований каждого государства, занимает главное место в бюджетном устройстве. Бюджетные системы разных стран отличаются своей структурой, количеством отдельных видов бюджетов, ибо во многом зависят от их государственного устройства и ее территориального деления.

Центральное место в системе государственных финансов занимает госбюджет - имеющий силу закона финансовый план государства на текущий бюджетный год . БК РФ определяет бюджет как «форму образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления».

Использование федеральными государственными органами иных форм образования и расходования денежных средств, предназначенных для исполнения расходных обязательств России , не допускается, за исключением случаев, установленных Бюджетным кодексом и иными федеральными законами.

Федеральный бюджет и свод бюджетов других уровней бюджетной системы РФ (без учета межбюджетных трансфертов между этими бюджетами и за исключением бюджетов государственных внебюджетных фондов и территориальных государственных внебюджетных фондов ) образуют консолидированный бюджет РФ.

Госбюджет состоит из 2-х дополняющих друг друга взаимосвязанных частей: доходной и расходной. Доходная часть показывает, откуда поступают средства на финансирование деятельности государства, какие слои общества отчисляют больше из своих доходов. Структура доходов непостоянна и зависит от конкретных экономических условий развития страны, рыночной конъюнктуры и осуществляемой экономической политики . Любое изменение структуры бюджетных доходов отражает изменения в экономических процессах. Расходная часть показывает, на какие цели направляются аккумулированные государством средства.

Необходимо отметить, что бюджет, как фонд денежных средств, в цельном виде никогда не существует, т.к. по мере поступления доходов они обращаются на покрытие издержек. Он является лишь планом образования и использования общегосударственного фонда денежных средств, то есть росписью доходов и затрат государства, согласованных друг с другом, как по объему, так и по срокам поступления и использования.

Как правило, сложившиеся формы государственного управления и взаимоотношений между членами общества определяют и особенности финансовой системы. В странах с социалистической экономикой в силу монопольной государственной собственности на средства производства и наличия мощного госаппарата, основной её задачей было обслуживание потребностей государственной власти . Государственные финансы подчиняли себе и средства предприятий и организаций, и даже сбережения населения.

Перемены в экономике Российской Федерации и её политическом строе, произошедшие в начале 90-х годов, вызвали серьезные изменения в её финансовом механизме. Появление новых форм собственности, новых субъектов хозяйствования повлекло изменения в системе денежных доходов и издержек; денежные потоки стало возможным регулировать в основном косвенными методами. Одним из важнейших направлений реформирования государственных финансов стало расчленение единого государственного бюджета на три самостоятельных части: федеральный бюджет, бюджеты субъектов федерации и местные бюджеты. Это стало важным шагом к демократизации финансовых отношений. В этом же направлении действовали переход к налогам , как главному способу обеспечения доходов бюджета, отмена монополиста на внешнюю торговлю и валютные отношения, государственной собственности и т.п. Все это привело к принципиальным изменениям в бюджетной системе России и её бюджетном устройстве.

БК РФ дает следующее определение: «бюджетная система - основанная на экономических отношениях и государственном устройстве России, регулируемая нормами права, совокупность федерального бюджета, бюджетов субъектов федерации , местных бюджетов и бюджетов государственных внебюджетных фондов ». Под бюджетным устройством принято понимать организацию бюджетной системы и принципы её построения.